Musikindustrie in Zahlen 2023

Das Jahrbuch des Bundesverbands Musikindustrie steht Ihnen als kostenfreies ePaper bzw. PDF-Datei zur Verfügung.

Um alle Links und Funktionen im Dokument nutzen zu können, verwenden Sie bitte den Adobe Reader.

Printexemplar (gegen Vorkasse): 29,90 Euro, erhältlich ab Juni 2024

Bestellungen bitte per E-Mail an folgende Adresse: dialog(at)musikindustrie.de

-

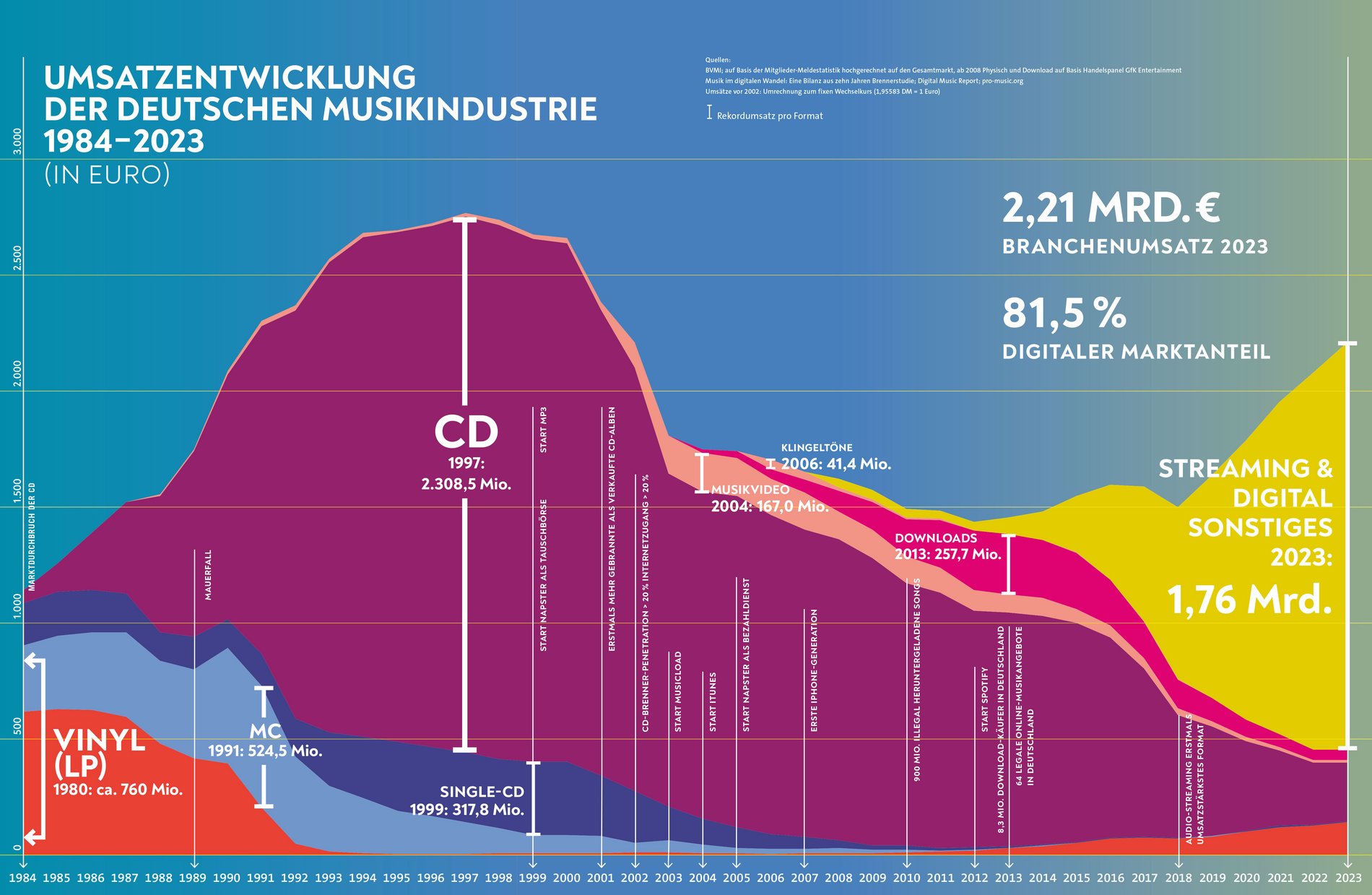

Ein Blick zurück

-

Umsatz 2023

2023 WAR FÜR DIE MUSIKINDUSTRIE IN DEUTSCHLAND DAS FÜNFTE WACHSTUMSJAHR IN FOLGE. NAHEZU DREI VIERTEL DER ERLÖSE WURDEN DURCH AUDIO-STREAMING ERZIELT. NACH DER MARKTPROGNOSE IST EIN WEITERER ANSTIEG ZU ERWARTEN.

Die Musikindustrie in Deutschland hat ihr Wachstum auch 2023 fortgesetzt. Der Branchenumsatz mit dem Verkauf von Musik belief sich auf insgesamt 2,21 Milliarden Euro. Das ist ein Plus von 6,3 Prozent. Es war das fünfte Wachstumsjahr in Folge.

Der weit überwiegende Teil des Umsatzes (81,5 %) wurde mit dem Digitalgeschäft (vor allem Audio-Streaming) generiert (Abb. 1). Insgesamt 1,80 Milliarden Euro wurden allein hier eingenommen, gegenüber 1,67 Milliarden Euro im Jahr 2022. Dies entspricht einem Zuwachs um 7,9 Prozent.EINNAHMEN DURCH LEISTUNGSSCHUTZRECHTE STABIL

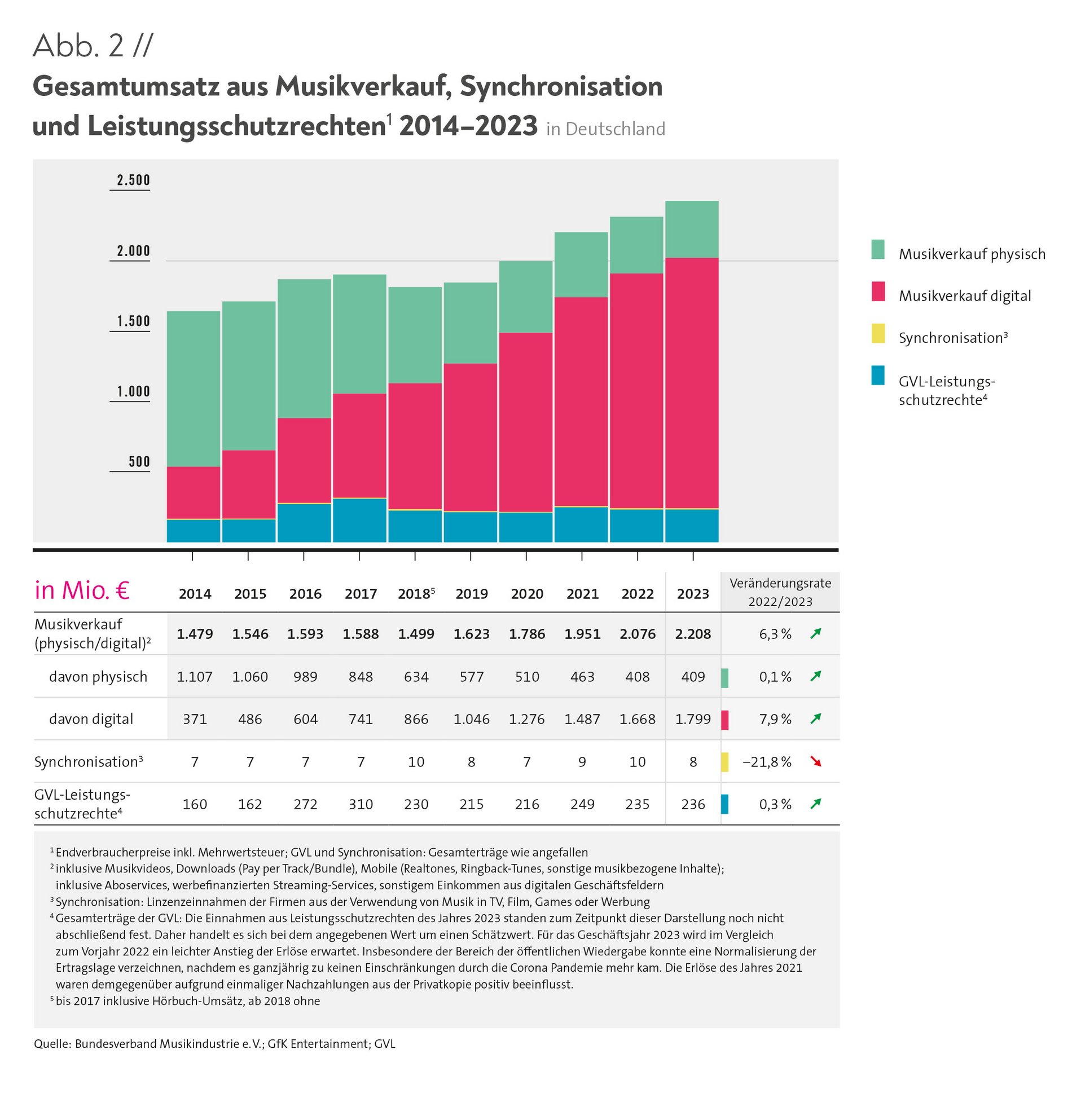

Auch der Gesamtumsatz ist 2023 gestiegen, wenn zum Musikverkauf also noch die Einnahmen aus Synchronisation und GVL-Leistungsschutzrechten hinzugezählt werden (Abb. 2). Bei den Einnahmen aus GVL-Leistungsschutzrechten handelt es sich um Vergütungen für ausübende Künstler:innen und Tonträgerhersteller. Synchronisation bedeutet die Kopplung von Musik mit Film, Fernsehen, Werbung und Games.

Die Einnahmen durch GVL-Leistungsschutzrechte sind 2023 gestiegen. Zwar stand der genaue Betrag bei Redaktionsschluss dieses Jahrbuchs noch nicht fest, es ist im Vergleich zu 2022 aber voraussichtlich ein leichter Anstieg der Erlöse zu erwarten. Damit kann das Erlösniveau der Vorjahre gehalten werden. Die Summe von 249 Millionen Euro im Jahr 2021 war aufgrund einmaliger Nachzahlungen aus der Privatkopie besonders hoch ausgefallen.

Mit Synchronisation wurden 2023 insgesamt 8 Millionen Euro eingenommen (Abb. 2). Dies bedeutet einen Rückgang um mehr als ein Fünftel (–21,8 %), entspricht damit aber auch wieder dem Durchschnitt der Jahre 2019 bis 2021.NEBEN AUDIO-STREAMING BLEIBT VINYL DER WACHSTUMSTREIBER

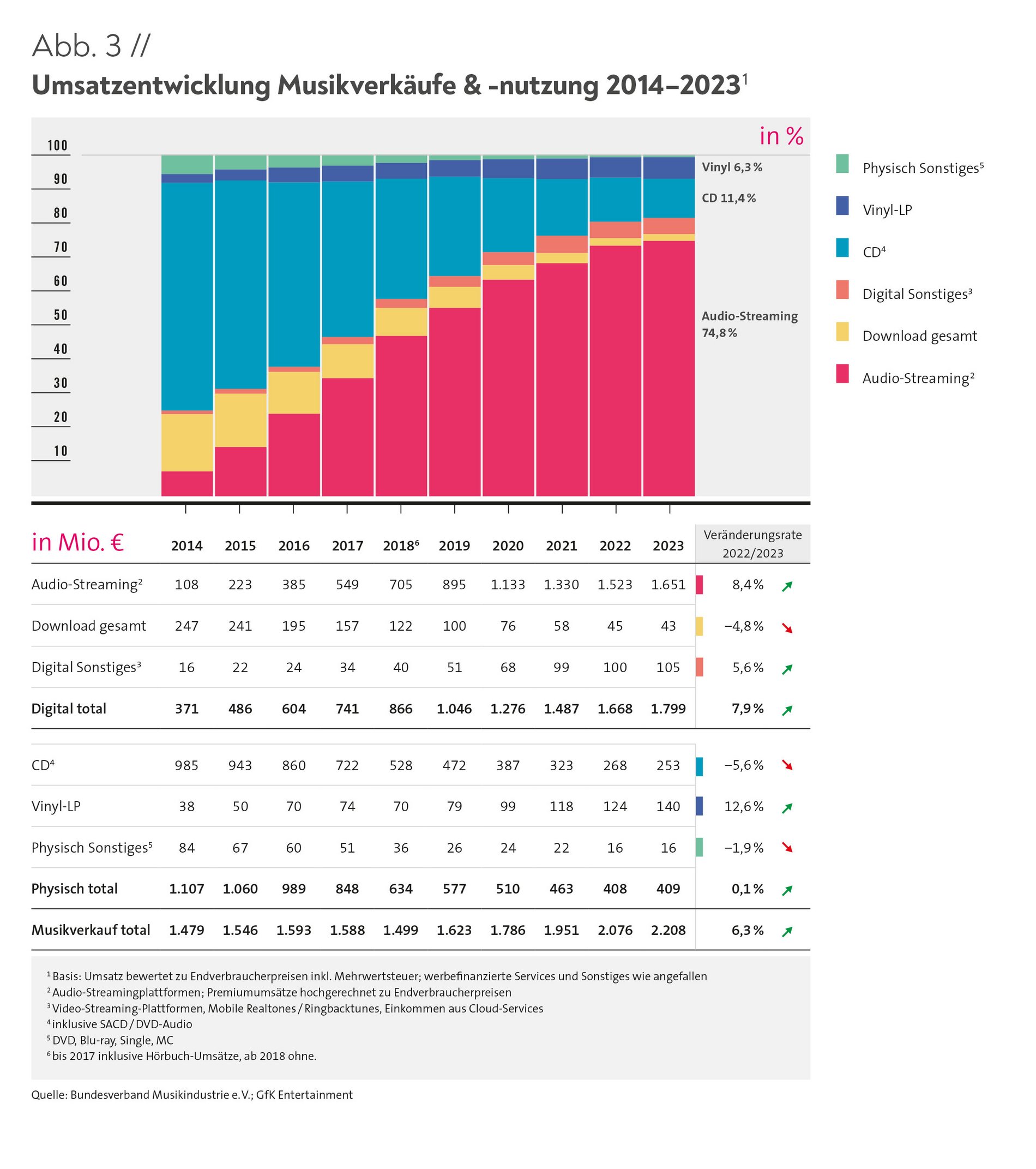

Getrieben wurde das Wachstum bei den Musikverkäufen durch das Audio-Streaming, das 2023 einen Marktanteil von nun 74,8 Prozent erreicht hat. Mit Audio-Streaming wurden 1,65 Milliarden Euro erzielt (Abb. 3), eine Zunahme um 8,4 Prozent im Vergleich zum Vorjahr (2022: 1,52 Mrd. €). Der Betrag hat sich damit innerhalb von 5 Jahren nahezu verdoppelt (2019: 895 Mio. €) und innerhalb von 7 Jahren fast verdreifacht (2017: 549 Mio. €).

Lediglich jeder 50. Euro wurde noch über Musikdownloads – Download-Tracks, -Bundles und -Musikvideos – eingenommen. In Summe betrugen die Umsätze hier 43 Millionen Euro (Abb. 3), was einen Rückgang um rund 5 Prozent gegenüber 2022 bedeutet. Innerhalb von 5 Jahren hat sich dieser Wert mehr als halbiert (2019: 100 Mio. €) und innerhalb von 10 Jahren auf etwa ein Sechstel verringert (2014: 247 Mio. €).

Knapp ein Zwanzigstel des Branchenumsatzes (4,8 %) wurde in der Kategorie „Digital Sonstiges“ (einschließlich Mobil), die unter anderem Video-Streaming erfasst, erwirtschaftet. Die Einnahmen in diesem Bereich steigen seit Jahren kontinuierlich. 2023 betrug der damit erzielte Umsatz 105 Millionen Euro, ein Plus von 5,6 Prozent im Vergleich zu 2022 sowie zu 2021 und eine Verdopplung innerhalb von 5 Jahren (2019: 51 Mio. €). Vor 10 Jahren, also 2014, lag der Umsatz in diesem Bereich lediglich bei 16 Millionen Euro.TALFAHRT DES PHYSISCHEN MARKTES SCHEINT VORERST GESTOPPT

Der physische Markt blieb erstmals seit vielen Jahren stabil (+0,1 %). Er generierte 2023 etwas weniger als jeden fünften eingenommenen Euro (18,5 %). Die CD blieb nach dem Streaming klar zweitstärkstes Marktsegment (11,3 %; Abb. 1). 2023 wurde mit ihr ein Umsatz von 253 Millionen Euro erzielt. Dies ist ein Rückgang um 5,6 Prozent gegenüber 2022 (268 Mio. €) und entspricht etwa einem Viertel des Umsatzes von vor 10 Jahren (2014: 985 Mio. €). Innerhalb der vergangenen 5 Jahre hat sich der Wert annähernd halbiert (2019: 472 Mio. €).

Die CD trug damit nur noch knapp doppelt so viel zum Branchenumsatz bei wie Vinyl-LPs (6,3 %), die 2023 nach einem Umsatzplus von 12,6 Prozent gegenüber dem Vorjahr insgesamt 140 Millionen Euro erlöst haben. Der Blick auf die Zeitleiste zeigt die positive Dynamik dieses Formats: Gegenüber 2018 (70 Mio. €) hat sich der Umsatz mit Vinyl-LPs genau verdoppelt, seit 2015 (50 Mio. €) fast verdreifacht.

Musik-DVD-Longplay und Blu-ray-Video kommen nur noch auf einen Anteil von 0,5 Prozent, sonstige physische Formate (Single, MC, DVD-Audio, SACD und Blu-ray-Audio) auf 0,3 Prozent.UMSATZANTEILE DER REPERTOIRESEGMENTE IN DEN DREI KERNFORMATEN AUDIO-STREAMING, VINYL UND CD

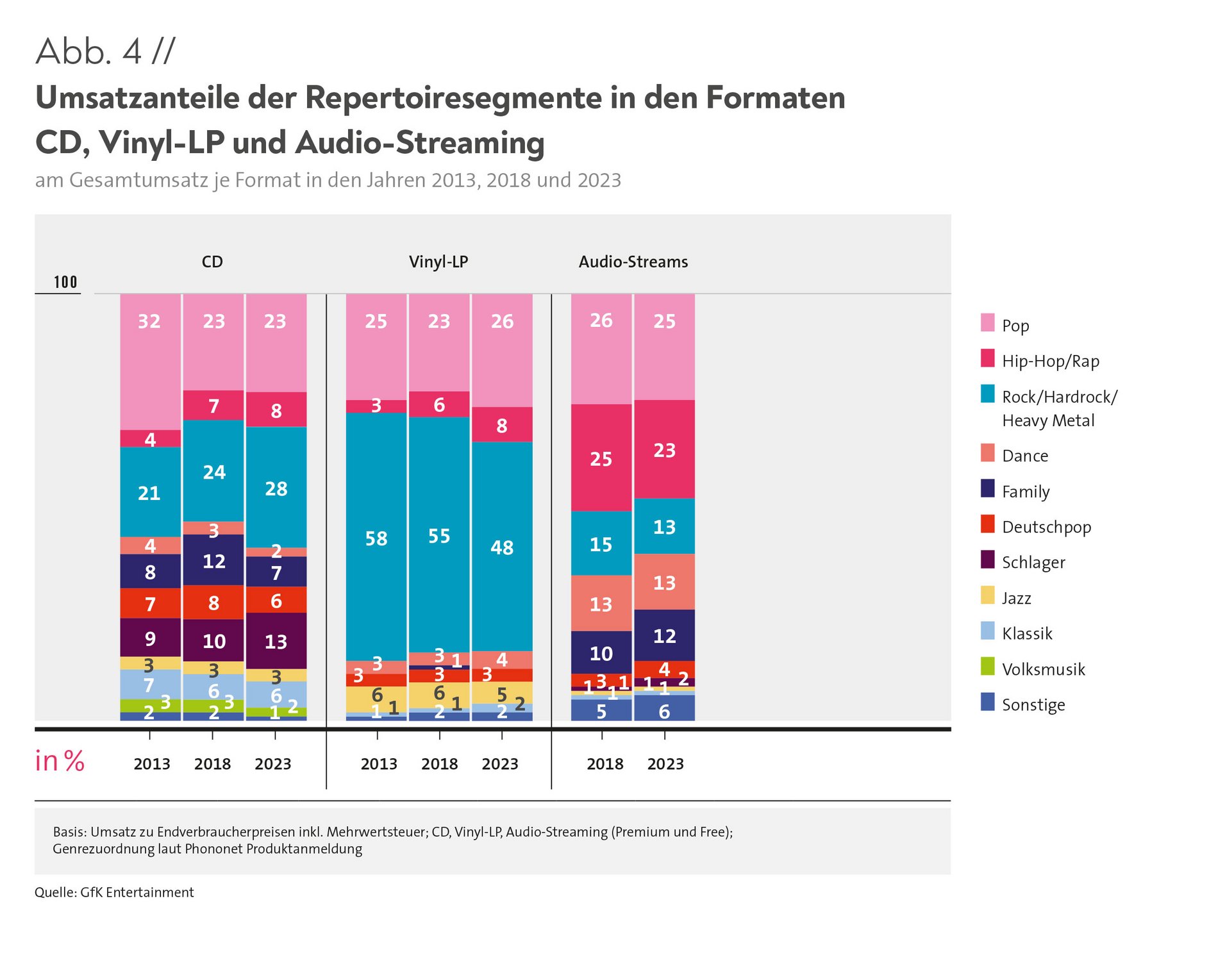

Auf Audio-Streaming-Plattformen waren die beiden beliebtesten Repertoiresegmente 2023 Pop und Hip-Hop/Rap (Abb. 4). Das war bereits 2018 so und auch sonst sind die Unterschiede zwischen 2018 und 2023 eher marginal. Die damaligen Spitzenreiter haben jeweils nur leicht (–1 bzw. –2 Prozentpunkte) an Popularität eingebüßt, während andere Segmente wie beispielsweise Family (+2 Prozentpunkte), Schlager und Deutschpop (jeweils +1 Prozentpunkt) leicht zugelegt haben. Bei Jazz, Klassik und Volksmusik ergaben sich keine Veränderungen. Hier lag der Umsatzanteil jeweils bei maximal 1 Prozent.

Insgesamt sorgte Pop 2023 für 25 Prozent der Streaming-Umsätze und Hip-Hop/Rap für 23 Prozent. Auf Rock/Hardrock/Heavy Metal und Dance entfielen jeweils 13 Prozent, auf Family 12 Prozent.

Bei Vinyl-LPs waren die Veränderungen der Genreanteile größer als beim Streaming. Rock/Hardrock/Heavy Metal sorgte 2023 für knapp die Hälfte der Vinyl-Umsätze (48 %). 2013 waren es 58 Prozent und 2018 55 Prozent. Pop auf Vinyl dagegen stand für etwa jeden vierten eingenommen Euro (26 %), was ungefähr wieder dem Niveau von 2013 entspricht. Demgegenüber trug Hip-Hop/Rap 2023 8 Prozent zu den Vinyl-Umsätzen bei, ein Plus von 2 Prozentpunkten gegenüber 2018 und fast eine Verdreifachung seit 2013 (3 %). Bei Dance waren es 2023 4 Prozent und bei Jazz 5 Prozent. In den Segmenten Schlager und Volksmusik sowie Family gab es keine nennenswerten Vinyl-Umsätze.

Im Bereich der CD zeigten sich die deutlichsten Veränderungen bei Schlager, Family und Rock/Hardrock/Heavy Metal. (Verzerrte) Gitarren sorgten 2023 für 28 Prozent der CD-Umsätze, 2018 waren es 24 Prozent. Bei Family sank der Umsatzanteil gegenüber 2018 von 12 Prozent auf 7 Prozent, bei Schlager legte er von 10 Prozent auf 13 Prozent zu.PROGNOSE: UMSÄTZE WERDEN bis 2026 AUF MEHR ALS 2,6 MILLIARDEN EURO WACHSEN

Branchenexpert:innen gehen aktuell davon aus, dass der Gesamtumsatz der deutschen Musikindustrie weiter zulegen und bis 2026 auf insgesamt 2,6 Milliarden Euro wachsen wird (Abb. 5). Das Streaming dürfte bereits am Jahresende 2024 die Marke von rund 2 Milliarden Euro erreichen. Hier sind die positiven Effekte durch die bereits vorgenommenen Preiserhöhungen der Streamingdienste berücksichtigt. Für die Jahre 2025 und 2026 rechnet die GfK beim Streaming mit Zuwachsraten im mittleren einstelligen Prozentbereich.

-

Absatz 2023

MUSIKSTREAMING WÄCHST WIEDER ZWEISTELLIG. AUCH DIE ZAHL VERKAUFTER VINYL-LPS HAT WIEDER ZUGENOMMEN. DIE VIELFALT VERFÜGBARER TITEL BEI DIGITALEN TONTRÄGERN IST DEUTLICH GEWACHSEN.

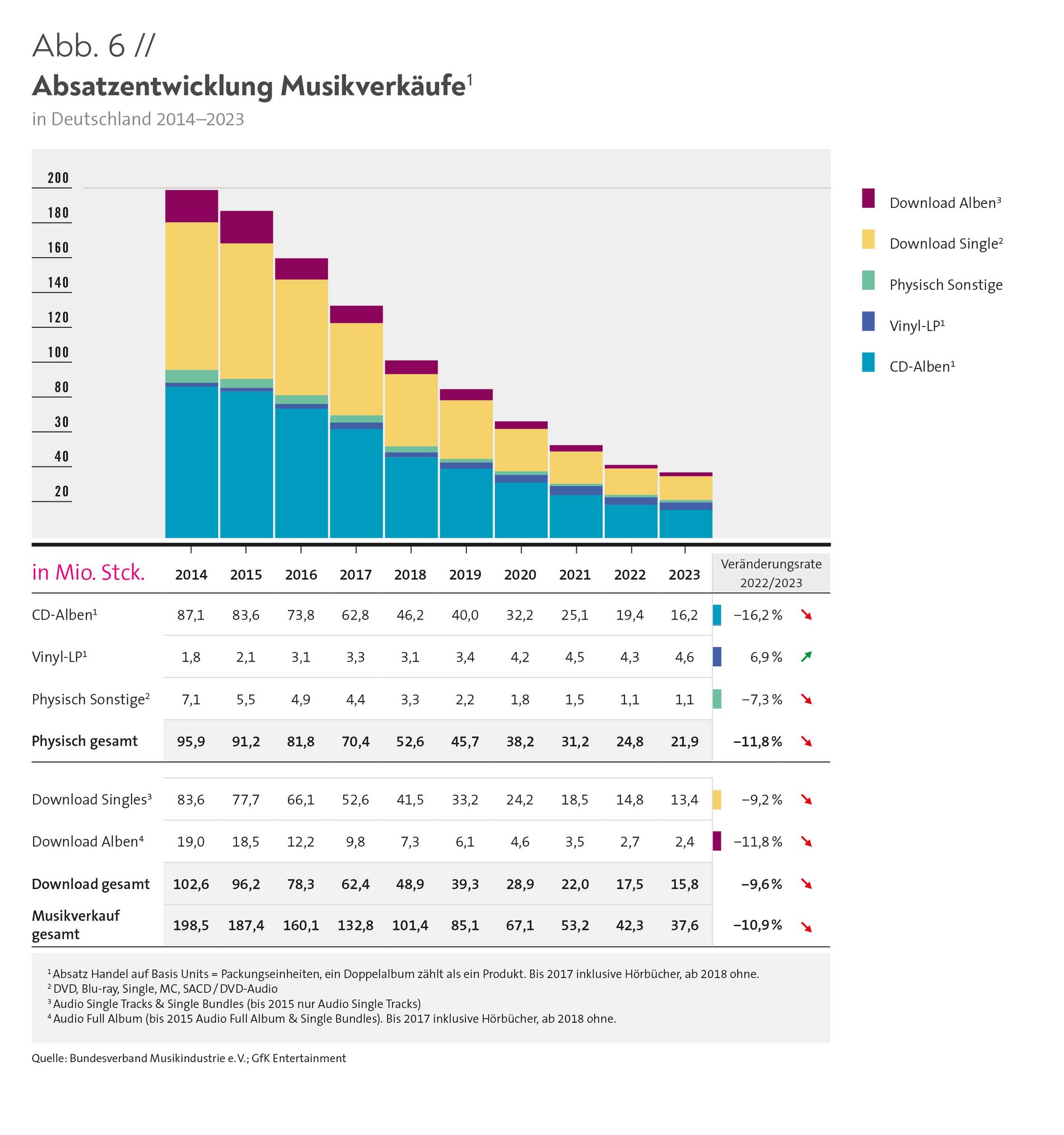

Die wirtschaftliche Bedeutung von Musikverkäufen in Form von physischen Tonträgern oder Downloads nimmt insgesamt weiter ab. 2023 wurden noch rund 22 Millionen physische Tonträger in Deutschland verkauft. Das entspricht einem Rückgang um fast 12 Prozent im Vergleich zu 2022 und etwa einem Fünftel der 2014 verkauften rund 96 Millionen Tonträger.

Hauptanteil an dem Rückgang hatte die CD. Der Absatz von CD-Alben sank 2023 im Vergleich zum Vorjahr um 16,2 Prozent. Damit ging die Gesamtmenge von fast 20 Millionen Exemplaren auf rund 16 Millionen zurück. Dies ist etwas mehr als ein Fünftel der vor 10 Jahren abgesetzten CD-Alben (2014: 87,1 Mio.). Von sonstigen physischen Tonträgern wurden 2023 rund 1 Million Exemplare verkauft, ein Rückgang um 7,3 Prozent und etwa ein Siebtel der 2014 verkauften Menge.

PHYSISCHE TONTRÄGER: WIEDER MEHR VERKAUFTE VINYL-ALBEN

Vinyl-LPs wurden 2023 häufiger verkauft als im Vorjahr: Zuletzt gingen 4,6 Millionen Exemplare über die Verkaufstheken, ein Plus von 6,9 Prozent und in etwa der gleiche Wert wie 2021. Bei Betrachtung der Langzeitentwicklung nimmt die Zahl verkaufter Vinyl-LPs seit 2007 mit Ausnahme zweier kleiner „Dellen“ 2018 und 2022 wieder kontinuierlich zu.

Die Download-Verkäufe zeigen seit Jahren allerdings einen anhaltenden Rückgang. 2023 wurden 13,4 Millionen Singles als Download in Deutschland verkauft, dies ist ein Minus von rund 9 Prozent gegenüber dem Vorjahr und etwa die Hälfte der 2020 verkauften rund 24 Millionen Einheiten. Vor 10 Jahren, 2014, wurden noch rund 84 Millionen Download-Singles verkauft.

Ein etwas stärkerer Rückgang war bei Download-Alben zu beobachten. 2023 wurden 2,4 Millionen Alben auf diese Weise verkauft, ein Minus von fast 12 Prozent (2022: 2,7 Mio.) und ungefähr halb so viel wie 2020 (4,6 Mio.). Im Jahr 2014 waren es noch 19 Millionen Download-Alben.

Damit hat das Download-Segment 2023 einen Rückgang um fast 10 Prozent erfahren. Es wurden rund 16 Millionen Einheiten verkauft, also weniger als ein Sechstel der Menge von 2014 (102,6 Mio.).

MUSIKSTREAMING WÄCHST WEITER

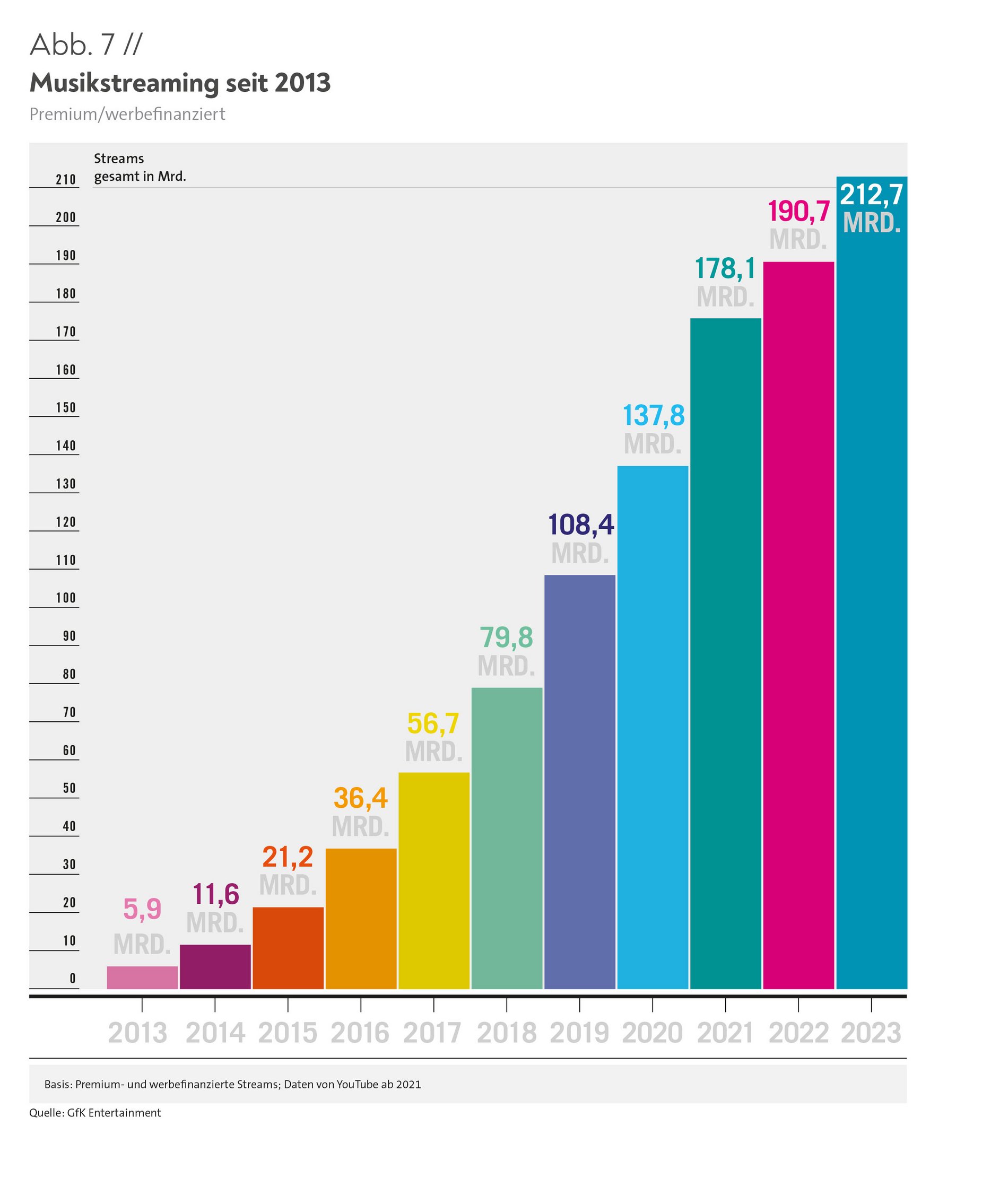

Streaming legte im Unterschied zum Download 2023 weiter zu. Mit fast 213 Milliarden Abrufen wurde die 200-Milliarden-Marke überschritten. Das bedeutet eine Steigerung um fast 12 Prozent im Vergleich zu 2022 (190,7 Mrd.). Dieser Zuwachs fällt im Vergleich zur jüngeren Vergangenheit allerdings etwas moderater aus – 2019, 2020 und 2021 betrug die Steigerung jeweils etwa 30 Prozent. 2022 war das Wachstum dann erstmals einstellig, mit fast 12 Prozent könnte sich der Trend nun möglicherweise wieder umgekehrt haben.

DIE BANDBREITE DIGITALER TITEL AUF DEM MARKT HAT DEUTLICH ZUGENOMMEN, PHYSISCHE VIELFALT BLEIBT STABIL

Obwohl physische Tonträger 2023 weniger nachgefragt wurden, blieb die von den Musikfirmen angebotene Vielfalt in diesem Bereich erhalten. Insgesamt waren etwa 238.000 Titel auf dem Markt – fast genauso viele wie 2022. Die Zahl ist gegenüber 2022 lediglich um etwa 300 Titel zurückgegangen.

Unterschiede zeigen sich in den Genres Pop und Klassik. So nahm die Zahl der erhältlichen physischen Pop-Alben um etwa 3.000 zu: 2023 waren fast 174.000 verschiedene Pop-Audio- oder -Videoalben erhältlich, 2022 waren es rund 171.000 Titel. Die Zahl der verfügbaren physischen Klassik-Alben ging dagegen gegenüber 2022 um etwa 3.000 auf rund 61.000 zurück, darunter etwa 3.200 neu erschienene Klassik-Alben. Auch die Zahl der auf dem Markt verfügbaren physischen Pop-Singles nahm weiter ab: 2023 waren rund 3.500 Titel erhältlich und damit etwa 200 weniger als 2022.

Im digitalen Bereich stand Musikfans 2023 dagegen eine Auswahl von fast 3,7 Millionen Pop-Alben zur Verfügung. Im Vergleich zu 2022 (3,4 Mio.) stieg die Zahl um fast 300.000 Titel. Bei digitalen Pop-Singles vergrößerte sich das Angebot sogar noch stärker: Hier konnten Konsument:innen 2023 aus fast 5 Millionen Titeln wählen. Das ist eine Steigerung um fast 1 Million Titel, nachdem es 2022 knapp 4 Millionen waren. Auch die Zahl der verfügbaren digitalen Klassik-Alben nahm zu. Sie stieg um rund 20.000 auf etwa 270.000 Titel. Noch wesentlich größer ist das Angebot an streambarer Musik, das inzwischen mindestens 100 Millionen Tracks umfasst; täglich kommen mehr als 100.000 neue hinzu.

-

Musikfirmen 2023

KREATIVPARTNERSCHAFT, DIGITALEXPERTISE, MARKENKOMPETENZ – IM MODERNEN, HOCH WETTBEWERBSINTENSIVEN GLOBALEN MUSIKMARKT SIND DIE MUSIKLABELS MIT EINEM UMFANGREICHEN LEISTUNGSANGEBOT PARTNER AN DER SEITE FÜR KÜNSTLER:INNEN. GENAU DA, WO SIE GEBRAUCHT WERDEN.

Musikschaffenden bieten sich heute nie da gewesene Möglichkeiten und Chancen, ihre Musik zu schreiben, aufzunehmen, zu verbreiten und ihre Fans damit zu erreichen. Ob und an welcher Stelle in diesem Prozess sie sich ein Label als Partner suchen, entscheiden sie selbst. Sie können dabei aus einem umfangreichen Angebot der Labels Leistungen auswählen (Abb. 9), die sie auf ihrem individuellen Weg künstlerisch am besten begleiten. Sehr viele Künstler:innen, die eine professionelle Karriere im Blick haben, entscheiden sich bewusst für die Zusammenarbeit mit einem Label, denn ein Labelpartner bedeutet agile, reaktionsschnelle und oft globale Expertenteams, die beim Aufbau einer langfristigen Karriere helfen, sowohl künstlerisch-kreativ als auch in kommerzieller Hinsicht.

Von der professionellen Musikproduktion über Vermarktung und Tourplanung bis hin zur Buchhaltung kann das Label dabei alles oder bloß einzelne Bereiche übernehmen. Es kann bei Marketing und Promotion unterstützen und bei Bedarf optimal abgestimmte Social-Media-Kampagnen entwickeln. Die Komplexität der digitalen Lieferkette und der Abruf-Plattformen erfordert spezialisiertes Marketing, Lizenzierungsteams sowie Datenmanagement und Buchhaltung in einem enorm gestiegenen Umfang. Je nach Zuschnitt der Partnerschaft zahlt das Label darüber hinaus einen Vorschuss, den Künstler:innen behalten können, auch wenn ihre Musik nicht so erfolgreich ist wie erhofft. Je nach Umfang der Zusammenarbeit mit dem Label, also nach den Leistungen, die die Künstler:innen aus dem Portfolio des Labels auswählen, fällt am Ende dessen Beteiligung an möglichen Einnahmen aus.

Tatsächlich war die Rolle der Musiklabels angesichts des extrem wettbewerbsintensiven, inzwischen vollständig globalen Marktes nie wichtiger als heute. Markteinstiegshürden sind kaum noch vorhanden, denn potenziell alle mit einem funktionierenden Rechner und einem Internetanschluss können inzwischen ihre eigene Musik produzieren, hochladen und direkt mit ihrer Community in Kontakt treten. So konkurrieren professionell Musikschaffende auf den Streaming-Plattformen heute nicht nur mit immer mehr anderen Künstler:innen aus aller Welt um Aufmerksamkeit, sondern auch mit Feierabendbands, Spaßprojekten und Regenrauschen. Täglich werden mehr als 120.000 neue Tracks auf die Plattformen hochgeladen. Der Einsatz von KI wird diese Entwicklung in den kommenden Jahren noch verstärken. Moderne Musikfirmen mit spezialisierten Teams von Expert:innen können Künstler:innen in diesem komplexen Umfeld begleiten und ihnen dabei helfen, sicht- und hörbar zu sein, sich durchzusetzen und die eigene Reichweite wirksam zu erhöhen.

ZEIT, ENERGIE, RESSOURCEN – UND GELD: MUSIKLABELS INVESTIEREN IN DEN AUFBAU VON KÜNSTLER:INNEN

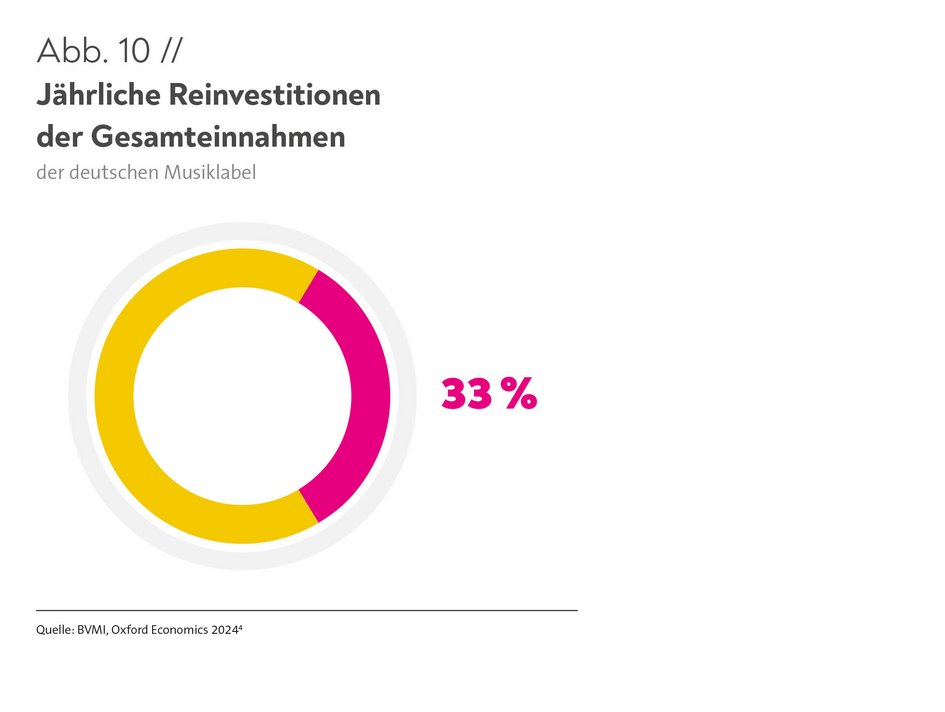

Musiklabels sind die wesentlichen Investoren in professionelle Karrieren von Musiker:innen. In Deutschland investieren sie jedes Jahr durchschnittlich ein Drittel ihrer Einnahmen (33 %) in die Entwicklung und Entdeckung neuer Künstler:innen (A&R), in deren Vermarktung und in den Vertrieb ihrer Musik, also in Marketing und Promotion einschließlich interner Agentur- und digitaler Leistungen1. Mehr dazu auf S. 21 ff.

Die drei größten Musikfirmen in Deutschland sind (in alphabetischer Folge) Sony Music, Universal Music und Warner Music, gefolgt von (ebenfalls in alphabetischer Folge) 375 Media, Believe, Bertus, BMG, DistroKid, Edel/Kontor, iGroove, Naxos, PIAS, Recordjet, Tonpool und Zebralution.

1Die deutsche Musikindustrie: Investitionen und Zahlungen an Künstler*innen, eine Studie für den Bundesverband Musikindustrie, durchgeführt von Oxford Economics, März 2024

AKTUELLE STUDIE „DIE DEUTSCHE MUSIKINDUSTRIE: INVESTITIONEN UND ZAHLUNGEN AN KÜNSTLER*INNEN“

+132 Prozent: Zahlungen an Künstler:innen haben sich zwischen 2010 und 2022 mehr als verdoppelt

Da medial meist nur die Umsätze der Musiklabels kommuniziert werden, fehlt es bislang an einer Darstellung, inwiefern auch Künstler:innen von der wirtschaftlichen Erholung der Musiklabels profitiert haben. Die Studie „Die deutsche Musikindustrie: Investitionen und Zahlungen an Künstler*innen“, durchgeführt vom Forschungsinstitut Oxford Economics im Auftrag des BVMI auf Basis der Zahlen der großen Musikfirmen und des BVMI, analysiert, in welchem Umfang die deutschen Musiklabels ihre gestiegenen Einnahmen der letzten Jahre in die Entwicklung neuer Talente und bestehender Künstler:innen reinvestiert und über Zahlungen an ihre Künstler:innen weitergeben haben. Dafür betrachtet Oxford Economics in der Studie die Entwicklung folgender Größen:

• Investitionen in Artists & Repertoire und Marketing & Promotion

• Zahlungen an Künstler:innen durch MusiklabelsFür die Berechnung wurde eine Befragung zum Investitions- und Zahlungsverhalten mit den größten Musiklabels in Deutschland durchgeführt. Die abgefragten Investitions- und Zahlungsstatistiken wurden auf Basis der offiziellen Marktabdeckungen der BVMI-Marktstatistik auf den gesamten Markt hochgerechnet. Die erfassten Musiklabels deckten 2022 etwa 66 Prozent des Marktes ab. Somit spiegeln die Ergebnisse dieser Studie 65 bis 70 Prozent der deutschen Musiklabels im Untersuchungszeitraum (2010–2022) sowie der Musiklabels mit vergleichbaren Investitions- und Zahlungsdynamiken wider. Die folgenden Angaben basieren auf der online verfügbaren Studie von Oxford Economics.

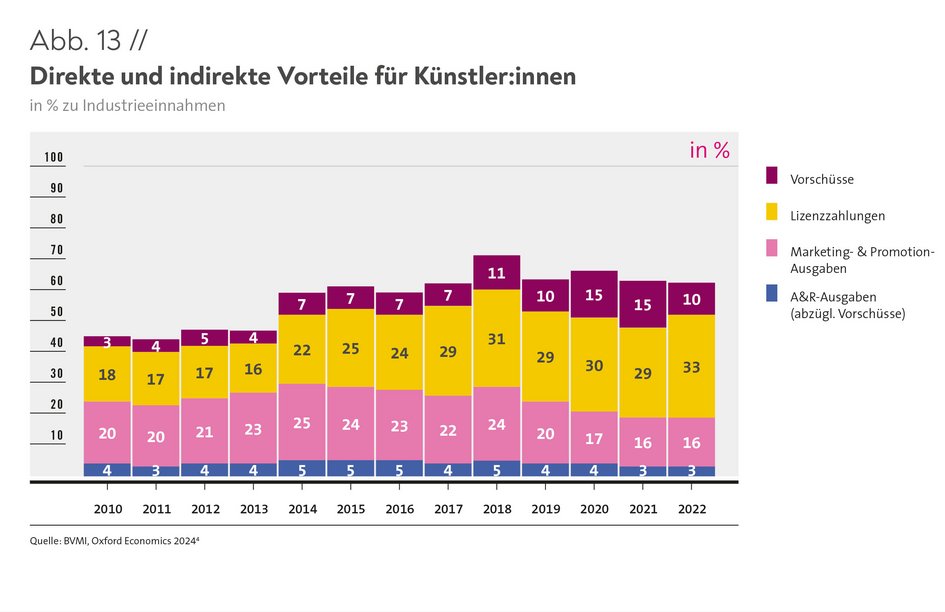

VOR ALLEM HÖHERE AUSGABEN FÜR ARTISTS & REPERTOIRE FÜHRTEN ZU EINEM ANSTIEG DER INVESTITIONEN

Die deutschen Musiklabels investierten im Jahr 2022 rund 342 Millionen Euro. Dies entspricht einem Anstieg um 28,2 Prozent seit 2010, ein Wert, der deutlich über dem Wachstum der Musikindustrieeinnahmen im selben Zeitraum von 17 Prozent liegt.3 Insgesamt investierten die deutschen Musiklabels im Durchschnitt jährlich 33,3 Prozent ihrer Einnahmen (nicht des Gewinns) in die Entdeckung und Entwicklung neuer Künstler:innen (Investitionen in Artists & Repertoire – A&R) sowie in deren Vermarktung und in den Vertrieb ihrer Musik (Investitionen in Marketing & Promotion einschließlich interner Agentur- und digitaler Leistungen – M&P).

Der Anstieg der Gesamtinvestitionen beruhte vor allem auf höheren Investitionen in A&R, die sich seit 2010 mehr als verdoppelten. Die Investitionen in A&R können auch als die Ausgaben der Musikindustrie für Forschung und Entwicklung (F&E) verstanden werden, denn sie sind Investitionen in ihre zukünftigen „Produkte“ (F&E ist auch als Research & Development, kurz R&D, bekannt). Die F&E-Quote der deutschen Musikindustrie im Jahr 2022 war mit 13,2 Prozent relativ hoch. So hatten zum Beispiel die forschungsintensiven Pharma- und Elektroindustrien 2022 eine F&E-Quote von jeweils knapp 10 Prozent (Michelsen & Junker, 2023). Die Musikindustrie investierte im Branchenvergleich also überdurchschnittlich stark in die Zukunft. Davon profitieren die Künstler:innen, da immer mehr kostenintensive Produktions- und Aufnahmekosten durch die Musiklabels gedeckt werden.

Während die Investitionen in A&R gestiegen sind, sind die Investitionen in M&P seit 2010 um 6 Prozent gesunken, haben in den letzten zwei Jahren allerdings wieder zugenommen. Hauptgründe für diese Entwicklung waren die Umschichtung von externen Marketingkosten (z. B. Fernsehwerbung) in interne Kosten wie den Ausbau eigener Strukturen und Aufbau eigenen Know-hows (z. B. Personal im Bereich Data Analytics, Social Media, Search Engine Optimization) sowie vermehrtes, effektiveres und stärker Hörer:innen-orientiertes Online-Marketing.

KÜNSTLER:INNEN PROFITIEREN VON HÖHEREN ZAHLUNGEN DURCH DIE MUSIKLABELS – VOR ALLEM DURCH GESTIEGENE VORSCHÜSSE

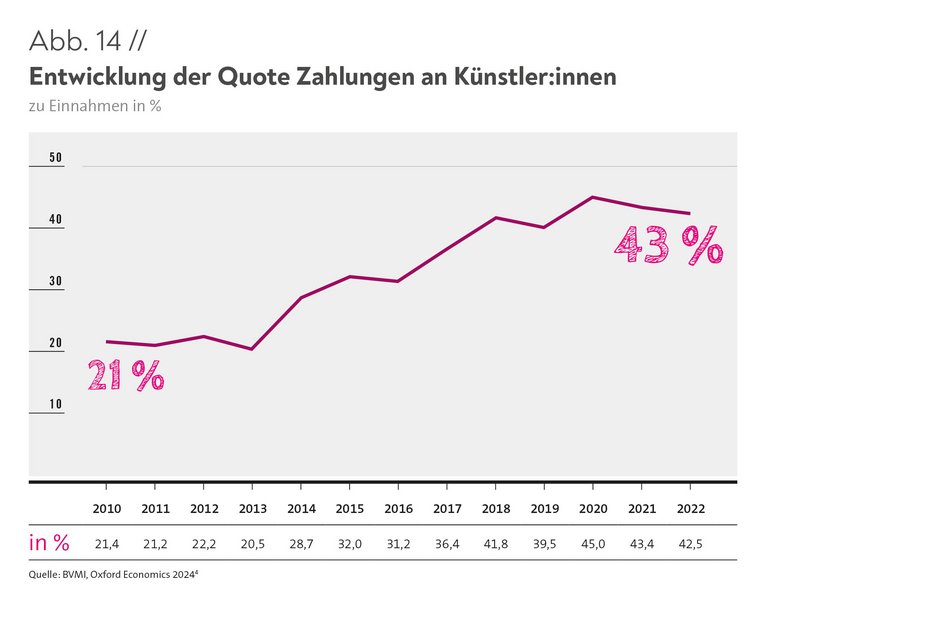

Neben höheren Investitionen führte der Anstieg der Einnahmen auch zu höheren Zahlungen an Künstler:innen. Während die Einnahmen der Musikindustrie zwischen 2010 und 2022 um 17 Prozent stiegen, haben die Zahlungen an Künstler:innen sich in diesem Zeitraum mehr als verdoppelt (+132 %). Bemerkenswert ist, dass insbesondere die Vorschüsse sich seit 2010 mehr als verdreifacht haben (+273 %). Vorschüsse stellen zwar amortisierbare Zahlungen der Musiklabels an die Künstler:innen dar, werden aber unabhängig vom erzielten Erfolg des produzierten Werks gezahlt. Die Musiklabels tragen damit zunehmend das unternehmerische Risiko für den Erfolg von Musikwerken. Hinzu kommt, dass sich neben den Vorschüssen auch die Lizenzzahlungen der Musiklabels an die Künstler:innen verdoppelt haben.

Zusammengenommen partizipierten die Künstler:innen in den letzten drei Jahren so durch Vorschüsse oder Lizenzzahlungen an ca. 43 Prozent der Musikindustrieeinnahmen. Zum Vergleich: Zwischen 2010 bis 2013 betrug dieser Anteil nur wenig mehr als 20 Prozent. Trotz der steigenden Bedeutung von Vorschüssen mit einem Anteil von etwa 25 Prozent sind Lizenzzahlungen mit einem Anteil von etwa 75 Prozent weiterhin die wichtigste Komponente der Zahlungen von Musiklabels an Künstler:innen.

Nicht nur die Gesamtsumme der Zahlungen an Künstler:innen ist gestiegen, weil zum Beispiel mehr Künstler:innen unter Vertrag genommen wurden, sondern auch die Zahlungen pro Künstler:in haben sich seit 2011 um 74 Prozent erhöht. Dabei hat die gewählte Form der Zusammenarbeit direkten Einfluss auf die relative Vergütung von Künstler:innen und Labels – je mehr Leistungen die Musiklabels in Form von Investitionen erbringen, desto mehr werden sie auch an den Einnahmen beteiligt, entsprechend können sich die direkten Zahlungen an die Künstler:innen verringern, wenn diese mehr Leistungen durch die Musiklabels in Anspruch nehmen (BVMI, 2023).

Insgesamt wurden im Jahr 2022 etwa 62 Prozent der Einnahmen der Musikindustrie direkt oder indirekt für Künstler:innen verwendet. Besonders relevant sind hierbei die direkten Zahlungen (Vorschüsse und Lizenzzahlungen) an Künstler:innen. Die Lizenzzahlungen stellten etwa 33 Prozent der Gesamtvorteile für die Künstler:innen dar. Damit profitieren Künstler:innen zunehmend direkt, durch gestiegene Vergütungen in Form von Vorschüssen und Lizenzzahlungen, von den gestiegenen Einnahmen der Musikindustrie. Aber auch indirekte Vorteile durch Investitionen in A&R (ohne Vorschüsse) sowie M&P spielen weiterhin eine wichtige Rolle in der Zusammenarbeit zwischen Musiklabels und Künstler:innen.

3 Industrieeinnahmen zu Erzeugerpreisen. Im Gegensatz dazu handelt es sich bei den Umsätzen der Musikindustrie in der Veröffentlichung „Musikindustrie in Zahlen“ des Bundesverbands Musikindustrie e.V. um Endverbraucherpreise (inklusive Mehrwertsteuer)

-

Musiknutzung 2023

In Deutschland haben Menschen im Jahr 2023 im Durchschnitt 20,9 Stunden pro Woche Musik gehört. Das geht aus dem „Engaging with Music“-Report 2023 der BVMI-Dachorganisation IFPI hervor. Damit lag Deutschland in der Altersgruppe von 16 bis 64 Jahren leicht über dem weltweiten Durchschnitt von 20,7 Stunden.

llegale Musiknutzung war dagegen weniger stark ausgeprägt als im globalen Durchschnitt: Weltweit gaben 29 Prozent der Befragten an, 2023 Musik auf diese Weise gehört oder gekauft zu haben, während es in Deutschland nur 21 Prozent waren. Die Studie zum Hörverhalten in verschiedenen Ländern zeigt auch die Unterschiede in der Nutzungshäufigkeit verschiedener Medien und Plattformen zum Musikhören.

MEHR ALS EIN VIERTEL DER MUSIKNUTZUNGSZEIT ENTFÄLLT AUF DAS RADIO

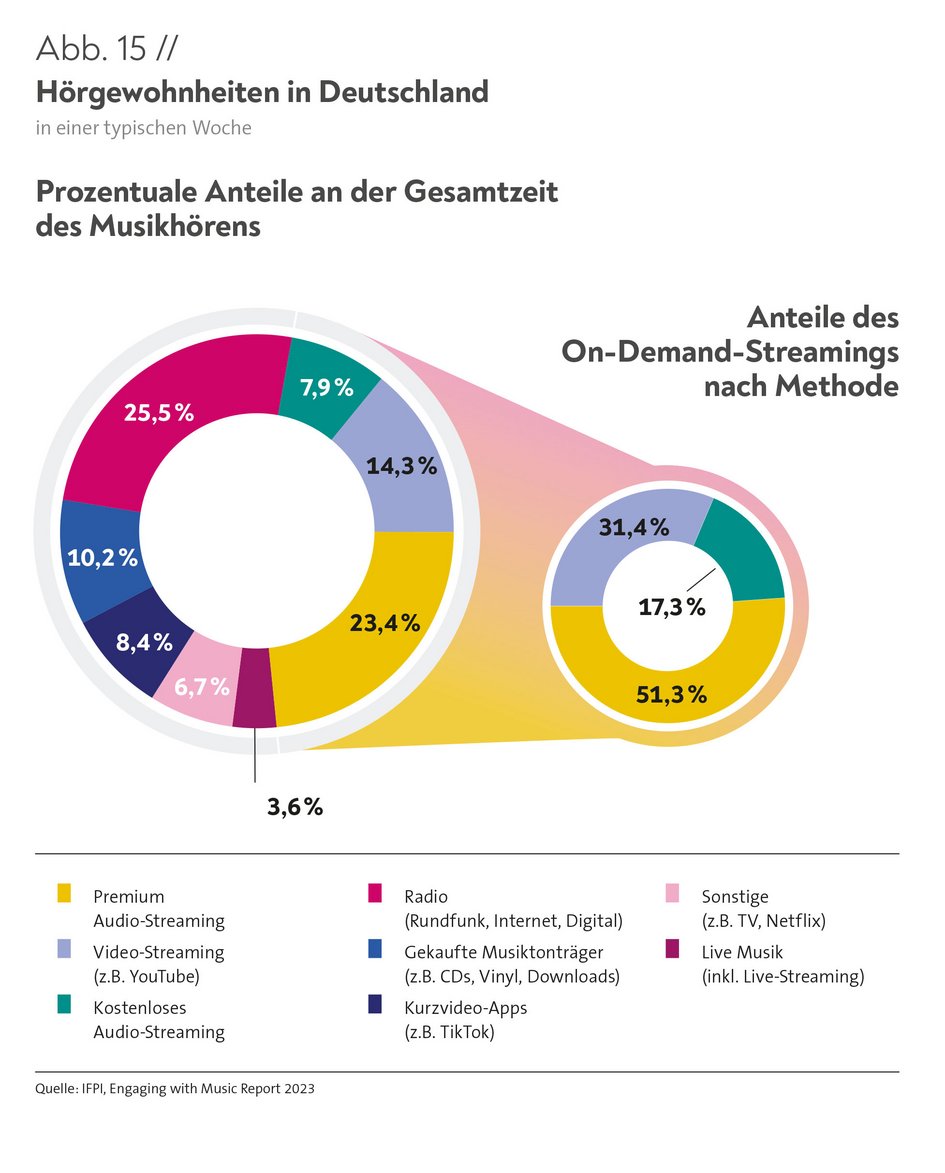

An den Hörgewohnheiten der Menschen in Deutschland in einer typischen Woche hat sich 2023 im Vergleich zu 2022 nur wenig geändert. Weiterhin war das Radio das am stärksten genutzte Medium, um Musik zu hören (Abb. 15). Sein Anteil ging nur geringfügig von 27,1 Prozent 2022 auf 25,5 Prozent 2023 zurück. Etwas mehr als ein Viertel der wöchentlichen Musiknutzungszeit wurde also mit Radio verbracht, sei es über UKW, über das Internet oder über Digitalradios.

2021 hatte das Premium-Audio-Streaming mit einer Nutzungszeit von 27 Prozent die Radionutzung erstmals überholt. 2023 lag es mit 23,4 Prozent der wöchentlichen

Musiknutzungszeit aber das zweite Jahr in Folge wieder hinter dem Radio auf Platz 2.MUSIK IST IM ALLTAG VIELER MENSCHEN IN DEUTSCHLAND WEITERHIN SEHR WICHTIG. BEIM MUSIKHÖREN LIEGT DAS RADIO VOR ALLEN ANDEREN NUTZUNGSARTEN.

Angebote für kostenloses Audio-Streaming wurden 2023 etwas stärker als 2022 genutzt. Dadurch hat sich auch der Abstand zwischen dem Premium-Audio-Streaming und dem kostenlosen Audio-Streaming verringert. Während 2022 die Nutzung von Premium-Angeboten noch etwa fünfmal höher war (vgl. „Musikindustrie in Zahlen 2022“), war sie 2023 nur noch etwa dreimal höher (Abb. 15).

Auch Video-Streaming, überwiegend auf YouTube, wurde häufig zum Musikhören genutzt, wenn auch nicht mehr so stark wie in früheren Jahren. 2023 war es mit etwa 14 Prozent der wöchentlichen Musiknutzungszeit in etwa derselbe Wert wie 2022. Im Jahr 2021 waren es dagegen noch rund 20 Prozent (vgl. „Musikindustrie in Zahlen 2021“).

Wenn in Deutschland Musik gehört wurde, geschah das in einer typischen Woche in etwa 10 Prozent der wöchentlichen Musiknutzungszeit mit gekauften Tonträgern, wie zum Beispiel CDs und Vinyl oder mit Downloads. Damit ist ihre Nutzung im Vergleich zu 2022 (ca. 12 %) leicht gesunken.

Kurzvideo-Apps konnten ihren Anteil am Musikkonsum 2023 dagegen mit 8,4 Prozent gegenüber rund 6 Prozent 2022 etwas ausbauen. Apps wie TikTok kamen beim Musikkonsum dabei eine etwas höhere Bedeutung zu als dem kostenlosen Audio-Streaming. Ihre Nutzung übertraf auch die sonstiger Angebote wie Fernsehen oder Netflix, die zusammen einen Anteil von rund 6,7 Prozent erreichten. Das war etwa doppelt so viel wie bei Live-Musik einschließlich Live-Streaming (3,6 %).

TIKTOK UND VIDEO-STREAMING: LEICHTE UNTERSCHIEDE BEI FRAUEN UND MÄNNERN

In der Online-Bevölkerung in Deutschland bestanden 2023 zwischen Frauen und Männern nur geringe Unterschiede in der Art, wie Musik gehört wurde (Abb. 16). Sie nutzten Radio, Audio-Streaming, gekaufte Tonträger und Sonstiges in etwa zu jeweils gleichen Anteilen.

Einen Unterschied gibt es jedoch bei Kurzvideo-Apps und sozialen Medien: Wenn Frauen zwischen 16 und 64 Jahren 2023 Musik hörten, dann nutzten sie dafür in 11 Prozent der Zeit Apps wie TikTok oder soziale Medien. Bei Männern betrug dieser Wert nur 6 Prozent. Einen weiteren, wenn auch geringeren Unterschied zeigt die Nutzung von Video- Streaming. Männer nutzten es in 15 Prozent ihrer wöchentlichen Musikzeit, bei Frauen waren es 13 Prozent.

Große Unterschiede in der Art, Musik zu hören, bestanden hingegen in den Altersgruppen. So lässt sich beim Radio mit zunehmendem Alter auch eine zunehmende Nutzung feststellen. Radio kam 2023 in der Altersgruppe der 16- bis 24-Jährigen auf einen Anteil von 8 Prozent der wöchentlichen Musiknutzungszeit. In der Altersgruppe der 25- bis 34-Jährigen war der Nutzungsanteil bereits mehr als doppelt so hoch, in den höheren Altersgruppen stieg er jeweils noch weiter an. Bei den 55- bis 64-Jährigen machte er 42 Prozent der wöchentlichen Musiknutzungszeit aus.

Bei gekauften Tonträgern lässt sich eine ähnliche Entwicklung von den jüngeren zu den älteren Altersgruppen hin beobachten. Während der Anteil an der wöchentlichen Musiknutzungszeit in der Altersgruppe der 16- bis 24-Jährigen bei 3 Prozent lag, betrug er bei den 35- bis 44-Jährigen bereits 9 Prozent und erreichte bei den 55- bis 64-Jährigen mit 17 Prozent seinen höchsten Wert.

Bei anderen Nutzungsarten wie Audio-Streaming, Kurzvideo-Apps und sozialen Medien sowie Sonstigen zeigt sich dagegen eine umgekehrte Verteilung: Hier war die Nutzungshäufigkeit in der jüngsten Altersgruppe am höchsten und nahm dann mit zunehmendem Alter ab.

So hatte Audio-Streaming in der Altersgruppe der 16- bis 24-Jährigen einen so hohen Stellenwert, dass die Hälfte der wöchentlichen Musiknutzungszeit damit verbracht wurde. In der Altersgruppe der 25- bis 34-Jährigen war es etwa ein Drittel, ebenso in der anschließenden Altersgruppe der 35- bis 44-Jährigen. Bei den 45- bis 54-Jährigen machte Audio-Streaming noch rund ein Viertel der wöchentlichen Musiknutzungszeit aus, bei den 55- bis 64-Jährigen sank der Wert dann auf ein Sechstel.

Bei Kurzvideo-Apps und sozialen Medien sieht die Verteilung ähnlich aus. Hier lag in der Altersgruppe der 16- bis 24-Jährigen mit 17 Prozent der wöchentlichen Musikzeit die höchste Nutzungshäufigkeit vor. Bei den 25- bis 34- Jährigen war dieser Wert mit 9 Prozent bereits fast halbiert, in der Altersgruppe der 55- bis 64-Jährigen sank er auf 4 Prozent.

Bei sonstigen Arten des Musikhörens wie TV oder Netflix ergibt sich über die Altersgruppen hinweg ein ähnliches Bild. Während mit 13 Prozent der wöchentlichen Musiknutzungszeit der Höchstwert bei den 16- bis 24-Jährigen vorlag, nahm der Anteil mit zunehmendem Alter ab und betrug in der Altersgruppe der 55- bis 64-Jährigen nur noch 7 Prozent.

Video-Streaming unterschied sich in Bezug auf die Altersgruppen hingegen von den anderen Nutzungsarten wie Radio, Audio-Streaming oder gekauften Tonträgern: Hier nahm die Nutzung über das Alter weder eindeutig zu noch ab. Vielmehr lag die höchste Nutzung bei den 25- bis 34-Jährigen vor (18 %). In den beiden anschließenden Altersgruppen war die Nutzung von Video-Streaming-Plattformen zum Musikhören ähnlich ausgeprägt. Bei der ältesten Altersgruppe zeigt sich dagegen die relativ schwächste Nutzung.

AUF POP, ROCK, 80ER UND 90ER KÖNNEN SICH ALLE ALTERSGRUPPEN EINIGEN

Je nach Alter unterschieden sich nicht nur die Nutzungsarten, sondern auch die bevorzugten Musikrichtungen (Abb. 17). Dennoch waren einige Genres über die Altersgruppen hinweg sehr beliebt.

Internationaler Pop war mit Ausnahme der über 70-Jährigen die beliebteste Musikrichtung. In der Altersgruppe der 50- bis 59-jährigen sagten fast 75 Prozent, dass sie internationalen Pop mögen. Dies ist der höchste Wert. In dieser Altersgruppe erreichte auch Deutschpop mit 62 Prozent den höchsten Beliebtheitswert. Bei jüngeren Musikfans bis 39 Jahre gab ungefähr jede und jeder Zweite an, Deutschpop zu mögen. Dessen Beliebtheitswert stieg zwischen 40 und 69 Jahren noch einmal etwas an. Den niedrigsten Wert erreichte Deutschpop mit 30 Prozent bei den über 70-Jährigen.

Internationaler Hip-Hop/Rap galt bei etwa einem Drittel der Musikfans bis 29 Jahre als beliebte Musikrichtung. In der Gruppe der 30- bis 39-Jährigen war es etwa ein Viertel. In den anschließenden höheren Altersgruppen erschien internationaler Hip-Hop/Rap dagegen unter den beliebten Musikrichtungen gar nicht.

Bei deutschsprachigem Rap findet sich eine ähnliche Ausprägung: Etwa jede und jeder Dritte bis 29 Jahre gab an, deutschsprachigen Rap gerne zu hören. Ab dem Alter von 30 Jahren ist das Genre dagegen nicht mehr unter den beliebten Musikrichtungen vertreten.

In der Altersgruppe der 30- bis 39-Jährigen zählte im Unterschied zu den Jüngeren erstmals Hardrock / Heavy Metal zu den beliebten Musikrichtungen und blieb bis in die Altersgruppe der 50- bis 59-Jährigen „sichtbar“. Innerhalb der beiden Altersgruppen zwischen 30 bis 59 Jahren gab rund ein Viertel bis ein Drittel an, Hardrock / Heavy Metal gerne zu hören.

Die „sanftere“ Variante, internationalen Rock, mochten dagegen alle Altersgruppen – wenn auch in unterschiedlichem Ausmaß. Die Musikrichtung war bei 32 Prozent der Jüngsten beliebt, in der Altersgruppe zwischen 50 und 59 Jahren bei 60 Prozent und bei den über 70-Jährigen bei 25 Prozent.

Deutschsprachiger Rock war in allen Altersgruppen etwas weniger populär als internationaler Rock. Trotzdem gab mindestens jeweils ein Viertel in den einzelnen Altersgruppen an, deutschsprachigen Rock zu mögen. Die niedrigsten Werte zeigten sich bei den Jüngsten und bei den Ältesten. Ähnlich wie bei Hardrock/Heavy Metal erreichte deutschsprachiger Rock in den beiden Altersgruppen zwischen 30 und 59 Jahren die höchsten Beliebtheitswerte. In der Altersgruppe zwischen 50 und 59 Jahren sagte sogar etwa die Hälfte der Befragten, gerne deutschsprachigen Rock zu hören.

Schlager und Klassik erfreuten sich dagegen nur bei den Älteren größerer Beliebtheit.

JIM-STUDIE 2023 - JUGEND, INFORMATION, MEDIEN

Musik als „zentrales Element der Identitätsfindung junger Menschen“1 war 2023 nach der Nutzung des Internets weiterhin die beliebteste Freizeitbeschäftigung von Jugendlichen zwischen 12 und 19 Jahren, wie die aktuelle JIM-Studie zeigt.2 Bereits bei der Ersterhebung der Studie vor 25 Jahren war „Musik hören“ eine der häufigsten Medienaktivitäten in dieser Altersgruppe.

90 Prozent der Jugendlichen hörten der JIM-Studie 2023 zufolge regelmäßig, zwei Drittel täglich Musik. An einem durchschnittlichen Tag waren dies mindestens 115 Minuten

über Musikstreaming-Dienste, wobei Mädchen mit 124 Minuten länger Musik hörten als Jungen mit 106 Minuten. Im Vergleich zum Vorjahr ist die durchschnittliche Nutzung um 17 Minuten gestiegen.ZUGANGSWEGE

Während zu Beginn der Etablierung von Streaming-Diensten im Jahr 2015 gut ein Drittel der Jugendlichen regelmäßig Musikstreaming-Dienste nutzte, waren es im Jahr 2023 mehr als drei Viertel, 79 Prozent der Befragten hatten zu Hause Zugriff auf einen Musikstreaming-Dienst wie Spotify, Apple Music, Amazon Prime Music oder YouTube Music. Einen leichten Anstieg bei der Nutzung konnte dabei Spotify verzeichnen: 15 Prozent der Jugendlichen nannten Spotify als eine der drei wichtigsten Apps (2022: 12 %).3 Laut JIM-Studie waren Musikstreaming-Dienste im Altersverlauf tendenziell immer beliebter (12–13 Jahre: 72 Min., 14–15 Jahre: 111 Min., 16–17 Jahre: 146 Min., 18–19 Jahre: 130 Min.), wobei der Rückgang bei den 18- bis 19-Jährigen der Studie zufolge auf mangelnde Zeit durch Abitur oder Ausbildung/Arbeit zurückzuführen sein könnte.RADIO

Radio wurde 2023 ebenfalls regelmäßig von 58 Prozent der Jugendlichen gehört. Der Wert ist damit in den letzten Jahren stabil geblieben (2022: 57 %, 2021: 58 %, 2020: 58 %). Auch hier verbrachten Mädchen mit 62 Prozent mehr Zeit mit Radiohören als Jungen mit 55 Prozent. Insgesamt ist der Anteil an regelmäßigen Radiohörer:innen im Vergleich zum Vorjahr unter den Jüngeren gestiegen (12–13 Jahre: +7 Prozentpunkte), während er bei den Älteren etwas abgenommen hat (18–19 Jahre: –4 Prozentpunkte).4ÜBER DIE JIM-STUDIE

Seit 1998 liefert die JIM-Studie jährlich Daten zum Medienalltag von Jugendlichen.

Für die aktuelle JIM-Studie befragte der Medienpädagogische Forschungsverbund Südwest (mpfs) vom 30. Mai bis zum 9. Juli 2023 Jugendliche in ganz Deutschland zu ihrem Medienverhalten. Die repräsentative Stichprobe setzte sich aus insgesamt 1.200 Jugendlichen im Alter von 12 bis 19 Jahren zusammen, die telefonisch oder online befragt wurden.1 JIM-Studie 2023, S. 20

2 Ebd.

3 Ebd., S. 26

4 Ebd., S. 20 -

Musikkaufende 2023

WER HEUTE MUSIK KAUFT, LÄSST SICH DAS DURCHSCHNITTLICH MEHR KOSTEN ALS VOR ZEHN JAHREN. KNAPP JEDE:R DRITTE IN DEUTSCHLAND IST BEREIT, FÜR MUSIK GELD AUSZUGEBEN. ETWAS MEHR ALS JEDE:R DRITTE VON IHNEN NUTZT EIN PREMIUM-STREAMING-ANGEBOT.

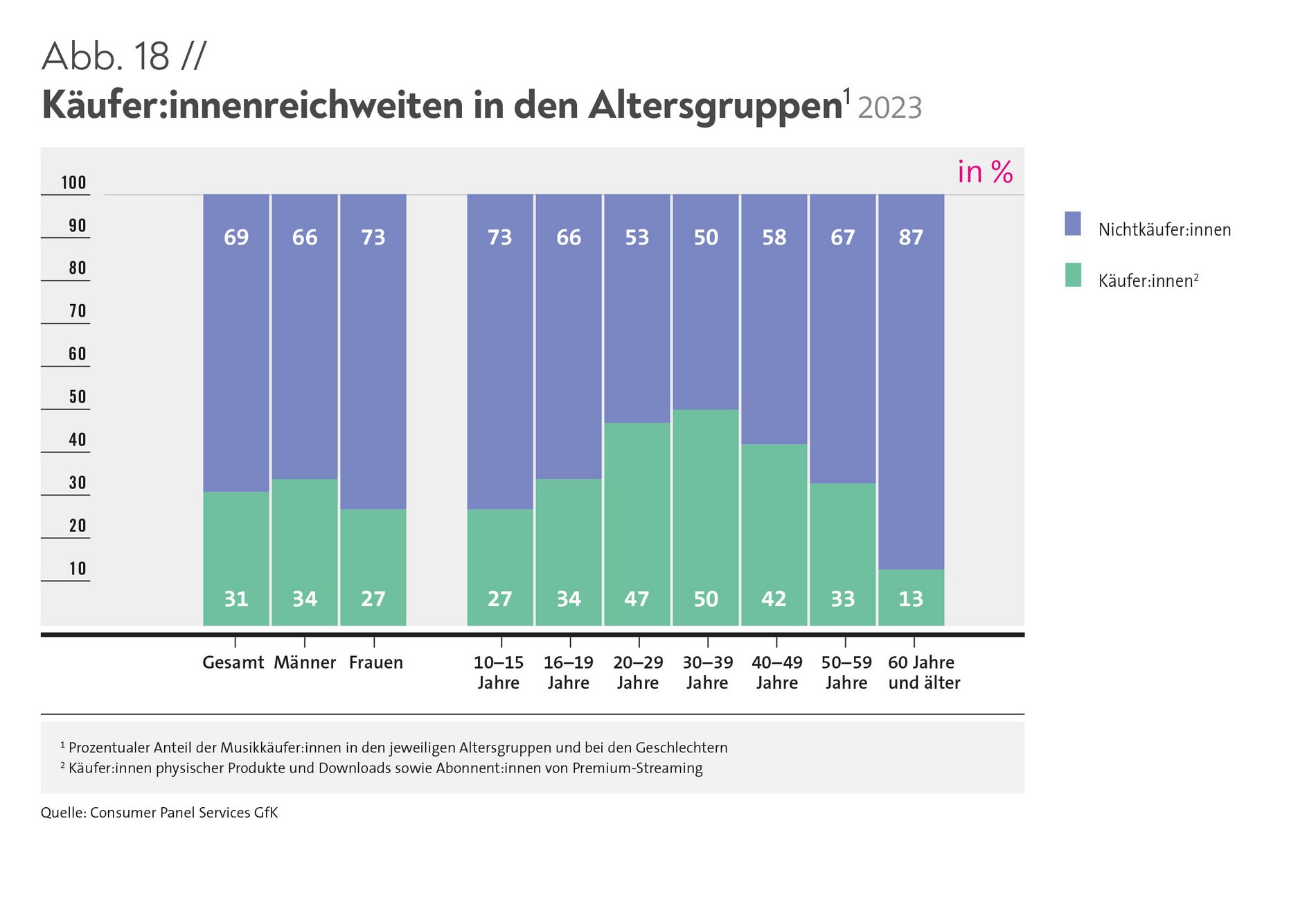

In Deutschland sind wieder mehr Menschen bereit, für Musik Geld auszugeben. Die Käufer:innenreichweite stieg 2023 auf 31 Prozent, sodass fast jede:r Dritte zu den Musikkäufer:innen zählte (Abb. 18). Im Jahr 2022 gaben 28 Prozent der Befragten an, für den Kauf von Tonträgern oder für Audio-Streams bezahlt zu haben, und damit etwas mehr als jede:r Vierte. Differenziert nach Geschlechtern ist bei Männern die Bereitschaft zum Musikkauf etwas stärker ausgeprägt als bei Frauen: Während bei Männern etwas mehr als jeder Dritte (34 %) Musik kauft, ist es bei Frauen etwas mehr als jede Vierte (27 %).

Deutlich gestiegen ist die Bereitschaft bei den 10- bis 15-Jährigen. Von ihnen gab 2023 etwas mehr als jede:r Vierte Geld für Musik aus. 2022 lag der Anteil nur bei 16 Prozent, was einem Anstieg um etwas mehr als 10 Prozentpunkten entspricht. Umgekehrt gaben in dieser Altersgruppe somit aber fast drei von vier Musikfans kein Geld für Musik aus. Im Vergleich zu anderen Altersgruppen war bei den 10- bis 15-Jährigen die Käufer:innenreichweite außer bei den über 60-Jährigen im Vergleich am niedrigsten. Die Kaufbereitschaft war dann in den folgenden Altersgruppen bis zu den 30- bis 39-Jährigen zunehmend höher.

So war 2023 etwas mehr als jede:r Dritte der 16- bis 19-Jährigen Musikkäufer:in (34 %), ein Plus von 3 Prozentpunkten gegenüber 2022. In der Altersgruppe der 20- bis 29-Jährigen war es mit 47 Prozent sogar knapp die Hälfte, ein gegenüber 2022 unveränderter Wert. Bei den 30- bis 39-Jährigen stieg die Zahlungsbereitschaft wiederum. Lag sie 2022 bei 47 Prozent, betrug sie 2023 50 Prozent. In den folgenden Altersgruppen war die Zahlungsbereitschaft beziehungsweise Kaufbereitschaft zunehmend geringer. Bei den 40- bis 49-Jährigen zählten 42 Prozent zur Gruppe der Käufer:innen, allerdings lag dieser Wert 3 Prozentpunkte über dem des Vorjahres (2022: 39 %). Bei den 50- bis 59-Jährigen gab jede:r Dritte für Musik Geld aus (33 %), ein Anstieg um 4 Prozentpunkte gegenüber 2022. Bei den über 60-Jährigen stieg der Anteil 2023 gegenüber 2022 leicht um 1 Prozentpunkt auf 13 Prozent.

MUSIKAUSGABEN SIND IM VERGLEICH ZU FRÜHER DEUTLICH GESTIEGEN

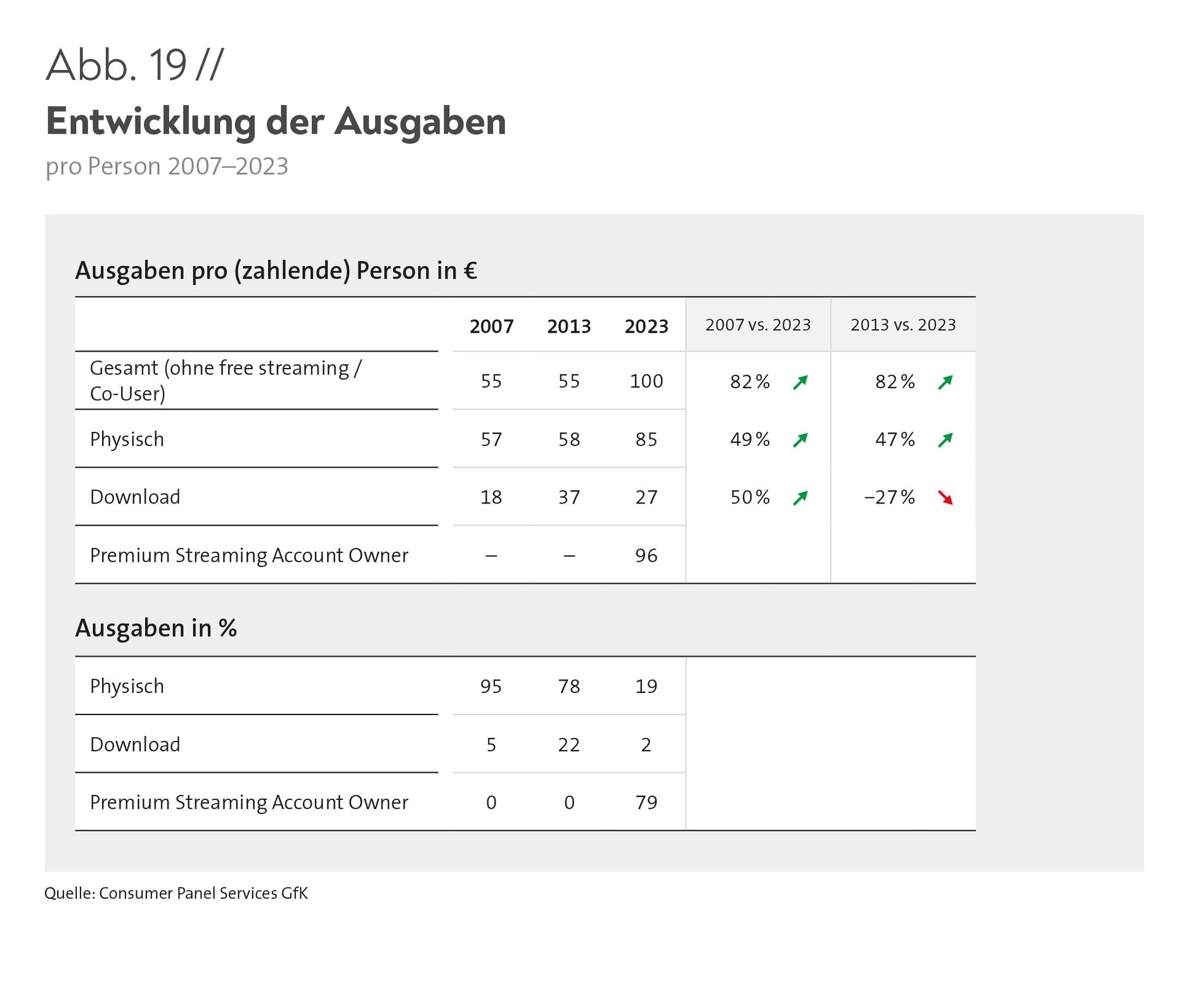

Untersuchungen der GfK zeigen, dass sich Ausgaben von Musikfans unabhängig von Alter und Geschlecht im Vergleich zu früher deutlich erhöht haben. Von allen Personen in Deutschland, die mindestens 1 Euro für ein Musikprodukt ausgegeben haben, lagen die Durchschnittsausgaben für Musikprodukte im Jahr 2023 bei 100 Euro (Abb. 19). Zehn Jahre zuvor, 2013, waren es 55 Euro und damit nur etwas mehr als die Hälfte. Dies entspricht einem Anstieg der durchschnittlichen Ausgaben pro Käufer:in innerhalb von 10 Jahren um 82 Prozent. Hierbei ist zu beachten, dass die, die Musik kaufen, im physischen Bereich pro Person zwar mehr ausgeben, die Käufer:innenreichweite hier aber sinkt. Und im Streaming-Bereich gibt es Multi-User-Accounts für zwei Personen oder Familien, das heißt, dass ein Account, den bis zu sechs Familienmitglieder nutzen, nur einmal bezahlt wird. So schlägt sich der prozentuale Anstieg der durchschnittlichen Ausgaben pro Käufer:in nicht in vergleichbarem Umfang in der Entwicklung des Branchenumsatzes nieder.

2023 entfielen von den durchschnittlich ausgegebenen 100 Euro 19 Prozent auf physische Tonträger, 2 Prozent auf Downloads und 79 Prozent auf Premium-Streaming-Angebote. 2013 wurden die durchschnittlichen Ausgaben von 55 Euro noch zu 78 Prozent für physische Tonträger (2007: 95 %) und zu 22 Prozent für Downloads ausgegeben (2007: 5 %).

Wer 2013 physische Tonträger kaufte, gab dafür im Jahr durchschnittlich 58 Euro aus – im Jahr 2023 waren es 85 Euro, also 47 Prozent mehr. Wer 2013 hingegen Downloads kaufte und dafür durchschnittlich 37 Euro im Jahr ausgab, wendete 2023 für Downloads etwa ein Viertel weniger auf (–27 %). Noch deutlicher fällt die Zu- bzw. Abnahme der durchschnittlichen Ausgaben für physische Tonträger und Downloads im Vergleich zwischen 2023 und 2007 aus.

PREMIUM-STREAMING MEHR ALS DOPPELT SO HÄUFIG WIE FREE-STREAMING

Immer mehr Menschen in Deutschland entschieden sich für ein Premium-Streaming-Abo. Ihr Anteil an der Online-Bevölkerung in Deutschland ist Daten der Consumer Panel Services der GfK zufolge auf 35 Prozent gestiegen (Abb. 20), 2022 waren es noch 31 Prozent. Damit vergrößerte sich zugleich der Abstand zum Anteil der Nutzer:innen, die einen werbefinanzierten Account nutzten, 2023 waren dies wie schon 2022 15 Prozent.

In der Nutzung von Premium- und werbefinanzierten Free- Streaming-Angeboten lassen sich zwischen den Geschlechtern nur marginale Unterschiede feststellen: 51 Prozent der Nutzenden bei beiden Modellen waren männlich, 49 Prozent weiblich.

Die bereits bei der Käufer:innenreichweite zu konstatierenden Unterschiede in Bezug auf das Alter von Musikfans zeigten sich 2023 auch bei Premium- und werbefinanzierten Streaming-Angeboten. So sind bei Premium-Angeboten 17 Prozent der Nutzer:innen zwischen 10 und 19 Jahre alt. Bei werbefinanzierten Angeboten sind es 24 Prozent, sodass dort etwa jede:r Vierte zu den Teenagern gehört. Bei Premium-Streaming-Angeboten gehörte rund jede:r Fünfte zur Altersgruppe der 20- bis 29-Jährigen oder der 30- bis 39-Jährigen (jeweils 21 %). Zu den Nutzer:innen von werbefinanzierten Angeboten zählten aus den beiden Altersgruppen zwischen 20 und 39 Jahren durchschnittlich 15 Prozent: 12 Prozent waren 20 bis 29 Jahre alt, 18 Prozent 30 bis 39 Jahre.

Mit zunehmendem Alter wurden 2023 weniger Streaming- Angebote genutzt, wobei die Altersgruppe der 40- bis 49-Jährigen bei den Premium-Angeboten mit 15 Prozent etwas weniger stark vertreten war als die 50- bis 59-Jährigen mit 17 Prozent. Dagegen waren nur etwas weniger als 10 Prozent der Premium-Nutzer:innen älter als 60 Jahre. Auch bei werbefinanzierten Streaming-Angeboten lässt sich diese Verteilung auf die Altersgruppen beobachten.

Die Nutzer:innen von Premium-Angeboten identifizierten sich ein wenig stärker mit Musik als die Nutzer:innen von werbefinanzierten Angeboten. So gaben 63 Prozent der befragten Premium-Nutzer:innen an, große Musikfans zu sein. Bei den werbefinanziert Streamenden waren es 60 Prozent. Ein ähnlicher Abstand lässt sich bezüglich der Aussage beobachten, dass kein Tag ohne Musik vergehe: 66 Prozent der Premium-Nutzer:innen sagten das von sich, bei werbefinanzierten Angeboten waren es 64 Prozent. Rund 50 Prozent der Premium- Nutzer:innen gaben an, es mache ihnen Spaß, aktiv neue Musik zu entdecken. Bei werbefinanziert Streamenden waren es 43 Prozent.

Etwa jeweils die Hälfte der beiden Gruppen nahm sich nach eigenen Angaben bewusst Zeit zum Musikhören (48 %). Der Anteil der Musikfans, die sich für Special Editions mit umfangreichem Bonusmaterial interessierten, ist bei Premium- und werbefinanzierten Streaming-Angeboten gleich groß (14 %).

VIELE MUSIKFANS HALTEN CDS, DOWNLOADS UND VINYL DIE TREUE6 Prozent der Menschen in Deutschland kauften 2023 CDs. Zwei Drittel von ihnen waren männlich. Am stärksten waren die über 60-Jährigen vertreten, sie stellten mehr als ein Drittel der CD-Käufer:innen (36 %). Die 50- bis 59-Jährigen gehörten ebenfalls zu rund einem Drittel zu dieser Gruppe (31 %).

16 Prozent der CD-Käufer:innen waren 40 bis 49 Jahre alt, bei den Jüngeren waren es einstellige Prozentwerte: 5 Prozent waren zwischen 30 und 39 Jahre alt, 4 Prozent zwischen 20 und 29 Jahre und 8 Prozent Teenager bis 19 Jahre.

Mehr als zwei Drittel der CD-Käufer:innen im Jahr 2023 sagten von sich, große Musikfans zu sein, und etwa genauso viele gaben an, bei ihnen vergehe kein Tag ohne Musik. Aktiv neue Musik zu entdecken, war dagegen nur für etwas weniger als die Hälfte der CD-Käufer:innen ein Thema (46 %). Weniger als jede:r Dritte von ihnen interessierte sich für Special Editions von Musikprodukten (28 %), ein allerdings doppelt so hoher Anteil wie bei den Nutzer:innen von Streaming-Angeboten. 60 Prozent der CD-Käu- fer:innen nahmen sich bewusst Zeit, um Musik zu hören.

Käufer:innen von Downloads sorgten für 2 Prozent der Tonträgerumsätze und damit für jeden 50. eingenommenen Euro. Etwa drei Viertel von ihnen waren männlich. Die größte Altersgruppe stellten mit 32 Prozent die 50- bis 59-Jährigen. Ebenfalls fast jede:r dritte Downloader:in (30 %) war zwischen 40 und 49 Jahre alt. Etwa halb so groß war der Anteil der über 60-Jährigen (16 %) und der 30- bis 39-Jährigen (15 %). Rund jede:r 20. Download-Käufer:in mit mindestens einem Kauf war 2023 zwischen 10 und 29 Jahre alt.

Mehr als zwei Drittel der Download-Käufer:innen sagten von sich, große Musikfans zu sein, und drei Viertel gaben an, dass bei ihnen kein Tag ohne Musik vergehe. Die Bereitschaft, neue Musik zu entdecken, teilte 2023 etwa die Hälfte der Download-Käufer:innen (47 %), also etwa genauso viele wie bei den CD-Käufer:innen. Zwei Drittel (66 %) nahmen sich nach eigenen Angaben bewusst Zeit, um Musik zu hören.

Für jede:n fünfte:n Download-Käufer:in (20 %) waren Special Editions von Musikprodukten relevant. Bei Vinyl-Käufer:innen war dies bei mehr als der Hälfte der Fall (54 %). Von ihnen sagten 90 Prozent von sich, große Musikfans zu sein, und etwa genauso viele, dass kein Tag ohne Musik vergehe. Bei Vinyl-Käufer:innen ist der Spaß, aktiv neue Musik zu entdecken, am stärksten ausgeprägt: Drei Viertel der Vinyl-Käufer:innen (76 %) sagten dies von sich. 91 Prozent gaben an, sich bewusst Zeit für Musik zu nehmen. Allerdings stellte die Gruppe der Vinyl-Käufer:innen 2023 mit rund 1 Prozent einen vergleichsweise geringen Anteil der Musikkäufer:innen. 90 Prozent der Vinyl- Käufer:innen waren männlich, weniger als jede:r Dreißigste von ihnen war jünger als 39 Jahre. Rund jede:r Dritte war zwischen 40 und 59 Jahre alt, jede:r Vierte über 60 Jahre (25 %).

-

Musikhandel 2023

DIE BEDEUTUNG DES ONLINE-HANDEL IM MUSIKGESCHÄFT NIMMT WEITER ZU, WENN AUCH WENIGER STARK ALS IN FRÜHEREN JAHREN. BEI DEN FÜNF SCHWERGEWICHTEN UNTER DEN MUSIKHÄNDLERN HAT SICH 2023 EINE VERÄNDERUNG ERGEBEN.

Der stationäre Handel für den Musikverkauf scheint sich auf einem niedrigen Niveau zu stabilisieren. Das zeigte sich auch 2023. Knapp 6 Prozent der Umsätze aus dem Musikgeschäft wurden im stationären Handel sowie im Versand beziehungsweise über Clubs erzielt (Abb. 21). Im Jahr 2022 war es lediglich etwa ein halber Prozentpunkt mehr (6,3 %), 2021 lag der Anteil nur unwesentlich darüber (6,5 %). In der Langzeitsicht zeigt sich jedoch der erhebliche Rückgang: 2014 stand der Anteil des stationären Handels mit etwa 47 Prozent noch für fast die Hälfte der erzielten Umsätze im Musikverkauf. Doch bereits 2018, und damit nur 4 Jahre später, hatte sich sein Anteil mehr als halbiert, nur noch jeder fünfte Euro aus dem Musikverkauf wurde im stationären Handel und im Versand erzielt (19,7 %). Die nächste Halbierung dieses Wertes fand bereits 2 Jahre später statt: 2020 war es nur noch etwa jeder zehnte Euro (10,2 %).

Etwa doppelt so hoch wie im stationären Handel ist der Umsatzanteil des Online-Verkaufs von physischen Tonträgern beziehungsweise des E-Commerce. Er lag 2023 bei 13,2 Prozent. Doch auch seine Bedeutung hat gegenüber 2022 (14,4 %) leicht abgenommen. Seit 2017 hat sich der Umsatzanteil und damit die wirtschaftliche Bedeutung dieser Vertriebsschiene etwas mehr als halbiert.

ONLINE-VERKAUF DIGITALER FORMATE ÜBERSCHREITET 80-PROZENT-MARKE

Hinzugewonnen hat dagegen erneut der Online-Verkauf digitaler Formate einschließlich Premium-Audio-Streaming. 2023 trug er 80,9 Prozent zum Umsatz bei. Allerdings ist es im Vergleich zum Vorjahr ein überschaubarer Zuwachs um 1,5 Prozentpunkte (2022: 79,4 %). In den Jahren davor vollzog sich das Wachstum des Umsatzanteils im Bereich des Online-Verkaufs digitaler Formate in größeren Schritten. So legte er von 2017 auf 2018 um 13 Prozentpunkte zu, von 2016 auf 2017 um 9 Prozentpunkte. Seit 2016 hat sich der Umsatzanteil dieser Vertriebsschiene mehr als verdoppelt, seit 2014 hat er sich fast verfünffacht.

Zusammen hatten der Online-Verkauf digitaler Formate und der Online-Verkauf physischer Tonträger bzw. E-Commerce 2023 einen Anteil von 94 Prozent. Die Bedeutung des Online-Handels ist damit gegenüber 2022 auch insgesamt noch leicht gestiegen. Im Jahr 2014 wurde dagegen mit 53 Prozent Anteil gut die Hälfte der Musikumsätze außerhalb des Online-Geschäfts generiert. In den Folgejahren nahm dessen Anteil dann aber kontinuierlich um 4 bis 8 Prozentpunkte jährlich zu.

Diese Dynamik hat sich in den letzten 3 Jahren jedoch abgeschwächt, die Zunahme im Online-Geschäft betrug jeweils nur etwa einen halben Prozentpunkt. 2020 wurden bereits fast 90 Prozent aller Musikumsätze online generiert, 2021 und 2022 jeweils etwa 93 Prozent.

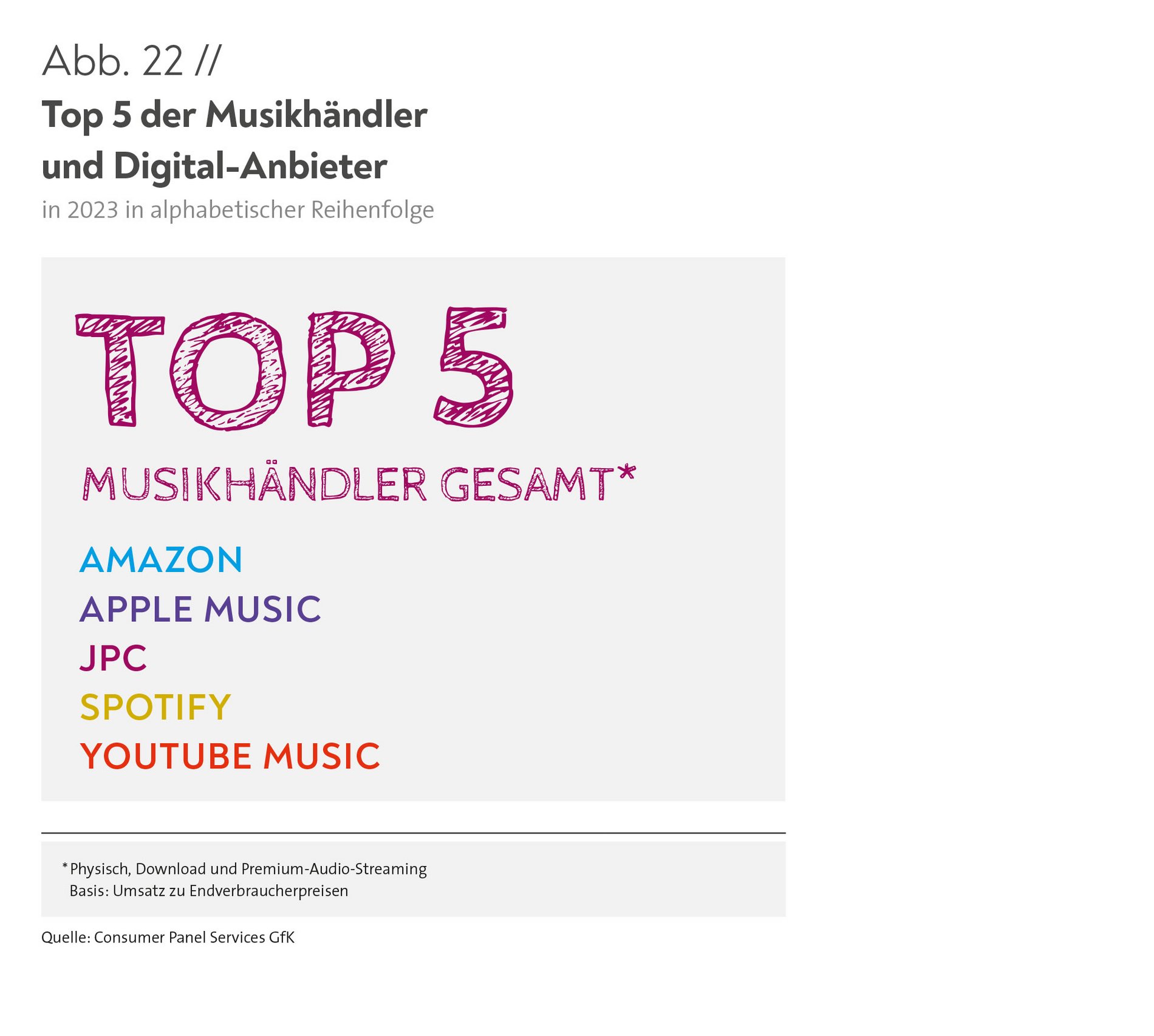

YOUTUBE MUSIC SCHAFFT ES UNTER DIE TOP 5 DER MUSIKHÄNDLER

Die Zusammensetzung der fünf umsatzstärksten Musikhändler hat sich 2023 verändert (Abb. 22). Spotify, Amazon und Apple Music gehören seit vielen Jahren dazu, und seit 2020 auch der deutsche Medienversandhändler JPC. Er hatte damals MediaMarktSaturn abgelöst. 2023 hat es nun erstmals YouTube Music in die Top 5 der Musikhändler geschafft. Die Google-Tochter verdrängte damit Deezer. Der Audio-Streaming-Anbieter mit Hauptsitz in Frankreich hatte 2021 und 2022 zur Spitzengruppe gehört. In den vorangegangenen Jahren waren in den Top 5 mit Saturn bzw. MediaMarktSaturn noch stationäre Händler vertreten.

DER RECORD STORE DAY ALS UMSATZBRINGER UND WICHTIGER TAG FÜR DEN SCHALLPLATTENHANDEL

In Deutschland, Österreich und der Schweiz nehmen jedes Jahr rund 240 Plattenläden am Record Store Day (RSD) teil. Plattenladenkonzerte, Parties und Clubevents machen ihn zu einem wichtigen Verkaufstag und zugleich zu einem Impulsgeber für Musikkultur.

Der Record Store Day Germany zitiert auf seiner Seite die L.A. Times von 2011 mit der Feststellung: „More important than Christmas“. Wie würden Sie es im Jahr 2024 für Deutschland ausdrücken und warum?

Ein neues Zitat für unser Territory ist nicht ganz leicht zu finden. Aber so viel lässt sich sagen: Das L.A. Times-Zitat stammt zwar aus einer Zeit, in der es Plattenläden nicht wirklich gut ging, aber der RSD hat nach wie vor große Relevanz. Sicherlich nicht zuletzt durch das Comeback der Schallplatte in den vergangenen Jahren. Als erstes kleines Feedback für 2024 kann ich sagen, dass uns schon jetzt, vier Tage nach dem diesjährigen RSD, sehr viel Positives aus den Plattenläden berichtet wurde: Einer sprach vom drittbesten RSD überhaupt, bei einem anderen riss die Schlange vor dem Store über Stunden nicht ab, ein dritter hatte weitaus mehr Besucher:innen als in den letzten Jahren am RSD. Das signalisiert, dass der RSD weiterhin sehr gut angenommen wird und viele Menschen, vor allem auch neu gewonnene Vinyl-Fans, sich dafür interessieren.

Gibt es Zahlen dazu, wie viele LPs in Deutschland am RSD verkauft werden?

Genaue Verkaufszahlen habe ich leider nicht. Aber wir hören natürlich immer bei den Stores nach, wie sich die Verkäufe entwickelt haben im Vergleich zum Vorjahr oder den Vorjahren. Und dieses Jahr sprechen einige von mehr Stückzahlen und mehr Umsatz, es scheint also sehr erfolgreich gewesen zu sein.

Wie viele Releases finden derzeit mit Blick auf den RSD statt?

Wir haben immer zwischen 400 und 500 Releases zum Record Store Day. 2024 waren es ca. 440 und es ist eigentlich auch immer für so gut wie jeden Geschmack etwas dabei. Aber das ist natürlich sehr individuell und je nach Lieblings-Genre hat man sicher in einem Jahr mal weniger, im anderen Jahr mal mehr auf der persönlichen Wunschliste.

Haben sich die zwischenzeitlichen Produktionsengpässe der jüngeren Vergangenheit auch im Kontext des RSD bemerkbar gemacht?

Zu einem späteren Zeitpunkt sicherlich. 2022 sollte der RSD nach der Pandemie ja eigentlich wieder an nur einem Tag stattfinden. Durch die Produktionsengpässe und Rohstoffknappheit zu der Zeit mussten wir dann aber doch wieder einen zusätzlichen Termin finden, da ein großer Teil der Releases nicht rechtzeitig bis zum RSD im April fertig wurde. Seit 2023 ist es aber endlich wieder ein Ein-Tages-Event und mittlerweile bekommen wir auch nichts mehr von Produktionsengpässen zu spüren.

Wie viele Plattenläden beteiligen sich aktuell am RSD und wie hat es sich über die Jahre entwickelt?

Wir sind und waren ziemlich konstant bei ungefähr 240 teilnehmenden Läden in Deutschland, Österreich und der Schweiz. Natürlich fallen immer wieder Plattenläden weg, oft auch aus Altersgründen. Aber es kommen gleichzeitig immer wieder welche dazu, auch dieses Jahr konnten wir wieder einige neue Teilnehmer:innen aufnehmen.

Carsten Wetzl

RECORD STORE DAY GERMANY -

Repertoire & Charts 2023

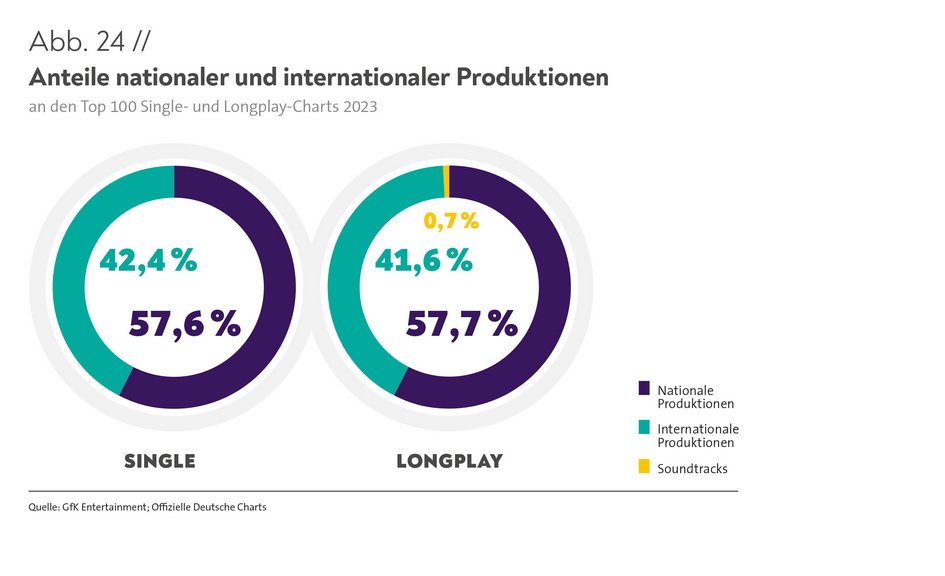

In den vergangenen 10 Jahren lag der Anteil nationaler Album-Produktionen meist bei mehr als 60 Prozent, mit 58,4 Prozent bildete bisher nur das Jahr 2021 eine Ausnahme (Abb. 24 A). Das Jahr 2023 brach noch einmal mit diesem Trend: Nachdem der Wert 2022 wieder über die 60-Prozent-Marke gestiegen war, erreichte er 2023 nur 57,7 Prozent.

Die beiden erfolgreichsten Alben stammten 2023 von den Rolling Stones („Hackney Diamonds“) auf Platz 1 und von Depeche Mode („Memento Mori“) auf Platz 2, gefolgt von „72 Seasons“ von Metallica auf Platz 3. Apache 207 stellte mit „Gartenstadt“ (Platz 4) das höchstplatzierte deutschsprachige Album in den Offiziellen Deutschen Top-25-Jahrescharts, Taylor Swift belegte mit „1989 (Taylor’s Version)“ Platz 5. Außerdem schaffte es ihr Album „Midnights“ auf Platz 9 der erfolgreichsten Alben. „Midnights“ war schon 2022 unter den erfolgreichsten zehn Alben, damals auf Platz 4.

Auf den Plätzen 6, 7 und 8 der erfolgreichsten Alben 2023 standen deutsche Produktionen: „Das ist los“ von Herbert Grönemeyer (Platz 6), „Schwarzes Herz“ von Ayliva (Platz 7) und „Glas“ von Nina Chuba (Platz 8). Kontra K rundete die Top 10 mit „Die Hoffnung klaut mir niemand“ ab. Auf den Plätzen 11 bis 17 waren überwiegend deutsche bzw. deutschsprachige Produktionen vertreten, beispielsweise von Sido, Roland Kaiser und Santiano. Auf den Plätzen 18 bis 25 der meistverkauften Longplayer befanden sich dagegen überwiegend internationale Produktionen.

NATIONALE PRODUKTIONEN HABEN SOWOHL BEI ALBEN ALS AUCH BEI SINGLES UNTER DEN 100 ERFOLGREICHSTEN TITELN MIT MEHR ALS 50 PROZENT JEWEILS ETWA DIESELBEN ANTEILE. DIE STÄRKSTEN UMSATZBRINGER BLEIBEN POP UND HIP-HOP.

SINGLE-CHARTS: DEUTSCHE PRODUKTIONEN LEGEN ZU

Anders als bei Alben haben nationale Single-Produktionen in den Top-100-Jahrescharts ihren Anteil ausgebaut (Abb. 24 B). 2023 waren es rund 58 Prozent, gegenüber rund 50 Prozent 2022. Der Höchstwert der vergangenen 10 Jahre wurde 2019 mit fast 64 Prozent erreicht, bevor der Anteil 2020 und 2021 abnahm.

Die erfolgreichste Single 2023 war „Komet“ von Udo Lindenberg & Apache 207. Sie war gleichzeitig der meistgestreamte Titel 2023. Auch auf den folgenden sechs Plätzen waren die Titel in den Streaming- und den Single-Charts jeweils identisch. Darin zeigt sich der große Einfluss, den die Zahl der Streams auf die Platzierung in den Single- Charts hat.

DEUTSCHSPRACHIGE MUSIK SPIELT IM RADIO WEITERHIN FAST KEINE ROLLE

Von den zehn erfolgreichsten Singles 2023 waren sieben deutschsprachig, bei den zehn meistgestreamten Titeln waren es sechs. In den Offiziellen Deutschen Airplay-Charts zeigte sich dagegen ein umgekehrtes Bild: Von den zehn Titeln, die die meisten Radioeinsätze erzielten, war keiner deutschsprachig. „Komet“ von Udo Lindenberg & Apache 207 auf Platz 15 war der einzige Song, der es überhaupt in die Top 25 geschafft hat.

Die Auswertung zeigt, dass Radiostationen in Deutschland nach wie vor fast ausschließlich auf internationale Titel setzen – trotz des großen Erfolges deutschsprachiger Songs, der in den Single- und Streaming-Charts sichtbar wird. Dass Songs auf Deutsch im Radio eine so geringe Rolle spielen, ist kein neues Phänomen – die Branche hat dies über die Jahre vielfach thematisiert und kritisiert. Nachdem es 2022 nicht einen einzigen deutschsprachigen Titel in den Top 100 der Offiziellen Deutschen Airplay-Charts gegeben hatte – ein neuer Negativrekord –, hat die Debatte Anfang 2023 neu an Fahrt gewonnen und der Dialog mit den Sendern hat sich intensiviert, doch hat sich die Situation bislang nur geringfügig verbessert. Dabei könnten sich Sender gerade im Zeitalter globaler Playlists bei den hiesigen Hörer:innen mit lokalem Repertoire profilieren.

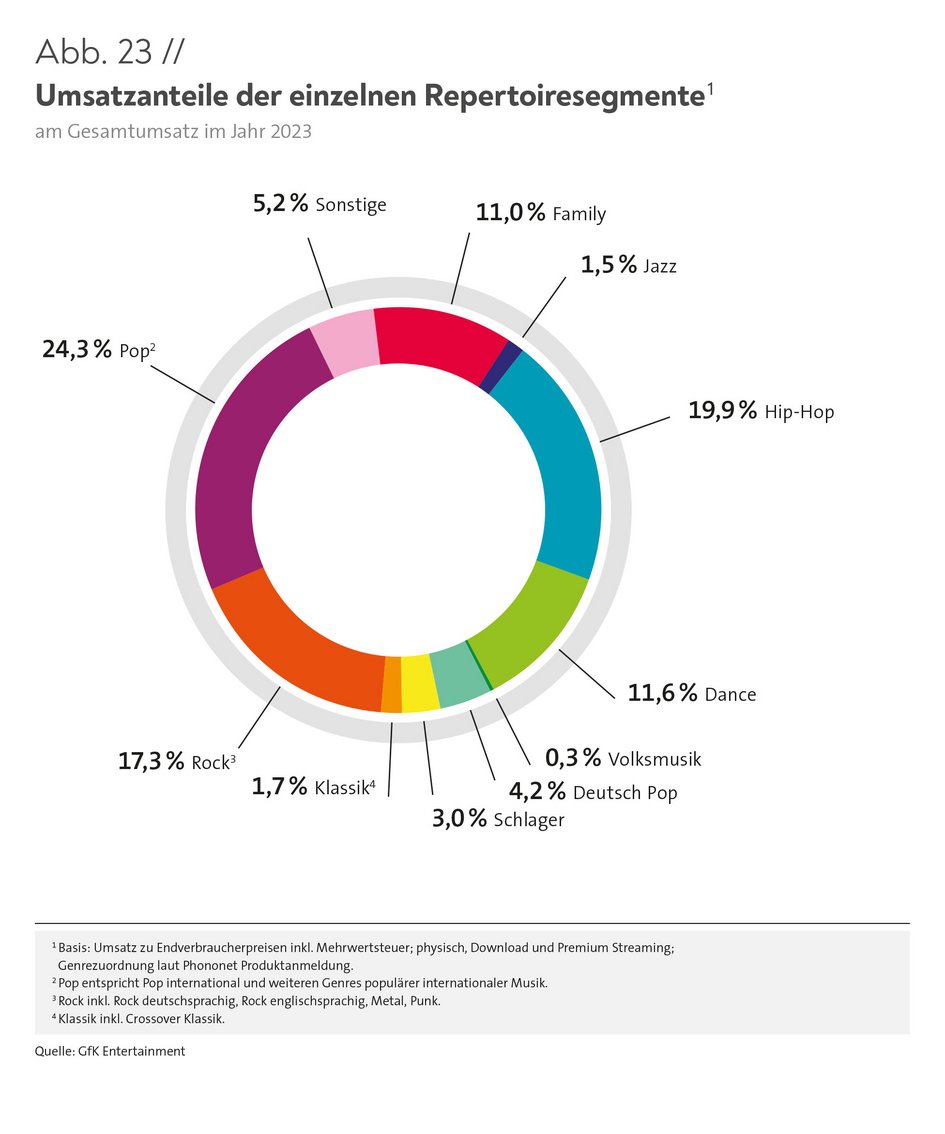

POP SORGTE FÜR FAST JEDEN VIERTEN MUSIK-EURO, HIP-HOP FÜR FAST JEDEN FÜNFTENDer Umsatz mit Tonträgern in Deutschland verteilte sich 2023 wie bereits 2022 weitgehend gleich auf die verschiedenen Repertoiresegmente (Abb. 23). Veränderungen blieben überschaubar. So stammte beispielsweise rund jeder vierte eingenommene Euro aus dem Bereich Pop (24,3 %), eine leichte Zunahme um 0,2 Prozentpunkte gegenüber 2022. Die größten Veränderungen bei den Musiksegmenten gab es in den Bereichen Deutschpop, Dance und Hip-Hop.

Auf Hip-Hop entfiel fast genau jeder fünfte eingenommene Euro (19,9 %). Das ist ein leichtes Plus von 0,6 Prozentpunkten gegenüber 2022 und zugleich der höchste Wert der vergangenen 10 Jahre. Der drittstärkste Umsatzbringer war Rock mit einem Umsatzanteil von 17,3 Prozent. Damit hat dessen Bedeutung im Vergleich zu 2022 leicht abgenommen (–1,3 Prozentpunkte). Die Höchstwerte der vergangenen 10 Jahre wurden hier 2014 und 2016 mit jeweils rund 22 Prozent erreicht (Abb. 23A).

Auch im Bereich Dance zeigte sich eine Zunahme. Sie fiel im Vergleich mit den anderen Repertoiresegmenten mit 0,8 Prozentpunkten sogar am stärksten aus. So sorgte Dance 2023 für 11,6 Prozent der Umsätze, allerdings ist dies weniger als die Hälfte des Umsatzanteils von Pop. Es war jedoch der höchste Wert, den Dance in den vergangenen 10 Jahren verzeichnete. Im Vergleich zu 2014 (4 %) hat Dance seinen Umsatzanteil fast verdreifacht und im Vergleich zu 2017 (6,4 %) beinahe verdoppelt.

Family erreichte 2023 einen Umsatzanteil von 11 Prozent, dies sind 0,9 Prozentpunkte weniger als 2022. Seit 2021, als mit 12,2 Prozent der höchste Wert der vergangenen 10 Jahre gemessen wurde, ist ein Rückgang zu beobachten. Die anderen Repertoiresegmente steuerten jeweils Umsatzanteile im einstelligen Bereich bei. Der höchste Anteil wurde hier im Bereich „Sonstige“ erzielt, zu dem unter anderem Soundtracks, Country und Comedy zählen. Damit lag der Wert ungefähr auf dem Niveau von 2021 und 2018.Während sich der Umsatzanteil von Pop 2023 auf 24,3 Prozent belief, erreichte die wirtschaftliche Bedeutung speziell von Deutschpop nur ungefähr ein Sechstel dieses Wertes (4,2 %), ein leichter Anstieg um 0,7 Prozentpunkte im Vergleich zum Vorjahr. Der Höchstwert der vergangenen 10 Jahre lag bei 6,6 Prozent im Jahr 2014. Seitdem lässt sich bei der wirtschaftlichen Bedeutung von Deutschpop eine Art Wellenbewegung registrieren. Der Umsatzanteil hat seit 2014 zunächst über einige Jahre abgenommen, um dann wieder für mehrere Jahre zuzunehmen, bevor es erneut zu einem Rückgang kam.

Schlager hat seinen Umsatzanteil 2023 (3 %) gegenüber 2014 (6,5 %) mehr als halbiert. Im Vergleich zu 2022 war es jedoch nur ein leichter Rückgang um 0,2 Prozentpunkte. Seit 2021 ist der Anteil von Schlager vergleichsweise stabil.

Auch der Umsatzanteil von Jazz ist seit einigen Jahren stabil. Er lag 2023 bei 1,5 Prozent und trug damit halb so viel zum Branchenumsatz bei wie der Schlager.

Klassik verzeichnet seit über 10 Jahren einen Rückgang. Von 6,5 Prozent im Jahr 2014 ist der Umsatzanteil kontinuierlich gesunken. Bereits 2017 hatte er sich halbiert. 2023 betrug er 1,7 Prozent, gegenüber 2022 ein weiterer leichter Rückgang um 0,1 Prozentpunkte.

Ebenfalls leicht rückläufig war die Volksmusik. Sie trug 2023 0,3 Prozent zum Umsatz bei und erreichte damit ungefähr ein Siebtel des Wertes von 2014.

-

Weltmarkt 2023

DIE UMSÄTZE DER MUSIKINDUSTRIE LEGEN WELTWEIT UM 10,2 PROZENT ZU. 667 MILLIONEN MENSCHEN NUTZEN KOSTENPFLICHTIGE AUDIO-STREAMING-ACCOUNTS, DANEBEN WÄCHST DER GLOBALE PHYSISCHE MARKT IM DRITTEN JAHR IN FOLGE. DEUTSCHLAND BLEIBT VIERTGRÖSSTER MUSIKMARKT DER WELT.

Die Einnahmen der Musikindustrie sind im Jahr 2023 weltweit um 10,2 Prozent gestiegen, vor allem durch das Wachstum bei den Abonnements kostenpflichtiger Streaming-Dienste. Wie die im IFPI1 Global Music Report2 veröffentlichten Zahlen zeigen, erreichten die weltweiten Einnahmen aus dem Verkauf und der Nutzung von Musikaufnahmen 2023 insgesamt 28,6 Milliarden US-Dollar und sind damit das neunte Jahr in Folge gestiegen. IFPI ist der internationale Dachverband des Bundesverbandes Musikindustrie.

Der Großteil des Umsatzwachstums wie des Gesamtmarkts entfiel auf Streaming-Einnahmen. Allein die Einnahmen aus Streaming-Abonnements wuchsen um 11,2 Prozent und machten mit 48,9 Prozent fast die Hälfte der Umsätze aus. Im Jahr 2023 überschritt die Zahl der bezahlten Abonnements für Musikstreaming-Dienste erstmals die 500-Millionen-Marke mit mehr als 667 Millionen Nutzer:innen bezahlter Abonnement-Konten, wobei die Haushaltsdurchdringung je nach Land stark variierte.

Auch bei anderen Formaten gab es ein deutliches Wachstum mit einem zweistelligen prozentualen Anstieg der physischen Einnahmen (+13,4 %) und der Einnahmen aus Leistungsschutzrechten (+9,5 %). 2023 ist damit das dritte Jahr in Folge, in dem sowohl die digitalen als auch die physischen Einnahmen gestiegen sind. Dies unterstreicht einmal mehr, dass Musiknutzung heute auf allen zur Verfügung stehenden Kanälen stattfindet und sich digitales und physisches Geschäft gut ergänzen.

Alle sieben Weltregionen verzeichneten laut Global Music Report im Jahr 2023 ein Umsatzwachstum. Fünf von ihnen erreichten sogar zweistellige prozentuale Zuwächse.

DIE ENTWICKLUNG IN DEN UMSATZSEGMENTEN

Der wichtigste Treiber des globalen Gesamtwachstums war 2023 ein zweistelliger prozentualer Anstieg der Einnahmen aus dem Streaming-Geschäft um 10,4 Prozent auf 19,3 Milliarden US-Dollar. Auf Streaming entfielen mehr als zwei Drittel (67,3 %) des gesamten Weltmarktes. Dies ist zwar ein leichter Rückgang der Wachstumsrate gegenüber dem Vorjahr (2022: +11,4 %), doch erhöhte sich das Wachs- tum der Einnahmen aus Premium-Angeboten im Jahr 2023 auf 11,2 Prozent (2022: 10,1 %).

Mit einem Plus von 13,4 Prozent stiegen die Umsätze im physischen Geschäft im dritten Jahr in Folge und zeigten einen deutlich stärkeren Anstieg als 2022 (+3,8 %). Verantwortlich waren wachsende Vinyl- und CD-Umsätze. Insgesamt lag der Anteil physischer Formate am Umsatz bei 17,8 Prozent. Asien blieb mit einem Anteil von 49,2 Prozent dabei durch starke Verkäufe von K-Pop-Acts die führende Region.

Nur der Kauf von Downloads und anderen digitalen Formaten (ohne Streaming) war 2023 rückläufig. Die Einnahmen sanken um 2,6 Prozent, doch damit deutlich geringer als 2022 (–11,8 %). Insgesamt erreichten diese Formate 2023 noch einen Anteil von 3,2 Prozent am weltweiten Umsatz.

Demgegenüber wuchsen die Einnahmen aus Leistungsschutzrechten (für die Nutzung von Musikaufnahmen durch Rundfunkanstalten und öffentliche Einrichtungen) um 9,5 Prozent, nachdem sie bereits 2022 das Niveau vor der Pandemie übertroffen hatten. Sie betrugen 2023 9,5 Prozent des weltweiten Branchenumsatzes. Auch die Einnahmen aus der Synchronisation (für die Nutzung von Musikaufnahmen in Werbung, Film, Games und TV) verzeichneten ein Plus von 4,7 Prozent und erreichten einen Marktanteil von 2,2 Prozent.

ALLE SIEBEN REGIONEN DER WELT VERZEICHNEN WACHSTUMDen größten Anteil an den weltweiten Einnahmen aus Tonträgerverkäufen (40,9 %) hatten 2023 die USA und Kanada bei einem Plus von 7,4 Prozent. Die Einnahmen in der Region Nordamerika wuchsen damit stärker als im Jahr 2022 (+5,1 %). Die Umsätze in den USA, dem größten Tonträgermarkt der Welt, erhöhten sich dabei um 7,2 Prozent, in Kanada, einem weiteren Top-10-Markt, um 12,2 Prozent.

Mit einem Anteil von mehr als einem Viertel der weltweiten Einnahmen (28,1 %) und einem Umsatzwachstum von 8,9 Prozent blieb Europa nach Umsätzen auch im Jahr 2023 die zweitgrößte Region der Welt. Die drei größten Märkte verzeichneten hier jeweils ein deutliches Wachstum: Großbritannien (+8,1 %), Deutschland (+7,0 %) und Frankreich (+4,4 %).

In Asien, der drittgrößten Region weltweit, stiegen die Umsätze 2023 um 14,9 Prozent, angetrieben durch starke Zuwächse im physischen und im digitalen Geschäft. Damit setzte sich ein mehrjähriger Aufwärtstrend fort. Die beiden größten Märkte der Region sind Japan und China. Die Umsätze wuchsen in Japan um 7,6 Prozent, in China gab es ein steiles Wachstum von 25,9 Prozent.

In Lateinamerika stiegen die Tonträgerumsätze 2023 mit 19,4 Prozent im vierzehnten Jahr in Folge. Erneut übertraf die Region die globale Wachstumsrate. Zweistellige prozentuale Umsatzsteigerungen gab es in Brasilien (+13,4 %) und Mexiko (+18,2 %), den beiden größten lateinamerikanischen Märkten. Haupttreiber der Umsätze in der Region war mit einem Anteil von 86,3 Prozent der Einnahmen das Streaming.

Austral-Asien verzeichnete 2023 ein ebenfalls zweistelliges prozentuales Wachstum um 10,8 Prozent, eine nochmalige Steigerung gegenüber dem Vorjahr (2022: +8,3 %), getrieben durch einen Anstieg der Einnahmen aus kostenpflichtigem Streaming (+13,5 %). In Australien wuchsen die Umsätze um 11,3 Prozent, in Neuseeland um 8,4 Prozent.

Auch in der Region Nordafrika & Mittlerer Osten dominierten mit einem Marktanteil von 98,4 Prozent erneut die Streaming-Umsätze. Die Gesamteinnahmen in der Region stiegen um 14,4 Prozent und übertrafen damit die globale Wachstumsrate.

Mit mehr als 20 Prozent verzeichnete Subsahara-Afrika ein weiteres Mal das höchste Wachstum aller Regionen. Die Einnahmen stiegen um 24,7 Prozent, vor allem durch Zuwächse bei den Einnahmen aus bezahltem Streaming (+24,5 %). Südafrika blieb der größte Markt in der Region. Mit einem Wachstum von 19,9 Prozent trug das Land 77 Prozent zu den Einnahmen in der gesamten Region bei.

DEUTSCHLAND WEITERHIN VIERTGRÖßTER MARKT DER WELTNachdem 2022 erstmals Brasilien zur Gruppe der zehn größten Musikmärkte der Welt hinzugestoßen ist und Australien auf Platz 10 verdrängt hat, während sich China an Frankreich auf Platz 5 vorbeischob, blieb das Ranking der Märkte 2023 unverändert.

-

Download Jahrbuch 2023

-

Alle Grafiken 2023